บล.ทรีนีตี้:

บริษัท บางกอกแล็ป แอนด์ คอสเมติค จำกัด (มหาชน) (BLC)

IPO ราคาเป้าหมายปี 2566 16.00 บาท / ปริมาณหุ้น (พาร์ 0.50 บาท) 600 ล้านหุ้น

ครบวงจรทั้งผลิตและจำหน่ายยาแผนปัจจุบันและยาสมุนไพรไทย

- BLC ประกอบธุรกิจฯ ผลิตและจำหน่ายยาแผนปัจจุบัน ประเภทยาสามัญ และยาสามัญใหม่ ผลิตภัณฑ์ยาสมุนไพร ผลิตภัณฑ์ยาสำหรับสัตว์ เครื่องสำอาง ผลิตภัณฑ์เสริมอาหาร โดยเป็นการจำหน่ายแบบผู้ประกอบการกับผู้ประกอบการ รวมถึงการจำหน่ายสินค้าให้แก่ผู้บริโภคโดยตรง

- คาดผลการกำไรปี 2564-2567 เติบโตด้วย CAGR ร้อยละ 59 เติบโตจากรายได้ที่เพิ่มขึ้นจากผลิตยาสามัญใหม่และสินค้า Probiotics ที่มี Gross Margin สูงขึ้น ประกอบกับค่าใช้จ่ายที่ลดลง

- ประเมิน Fair value สิ้นปี 2566 ที่ 16.00 บาท ด้วยวิธี DCF อิง WACC ที่ 8.3% และเทียบเท่า PE ที่ 52% ใกล้เคียงค่าเฉลี่ย (-0.25SD) ของอุตสาหกรรมที่ประกอบธุรกิจใกล้เคียงกัน

ข้อมูลสรุปการเสนอขายหุ้น IPO

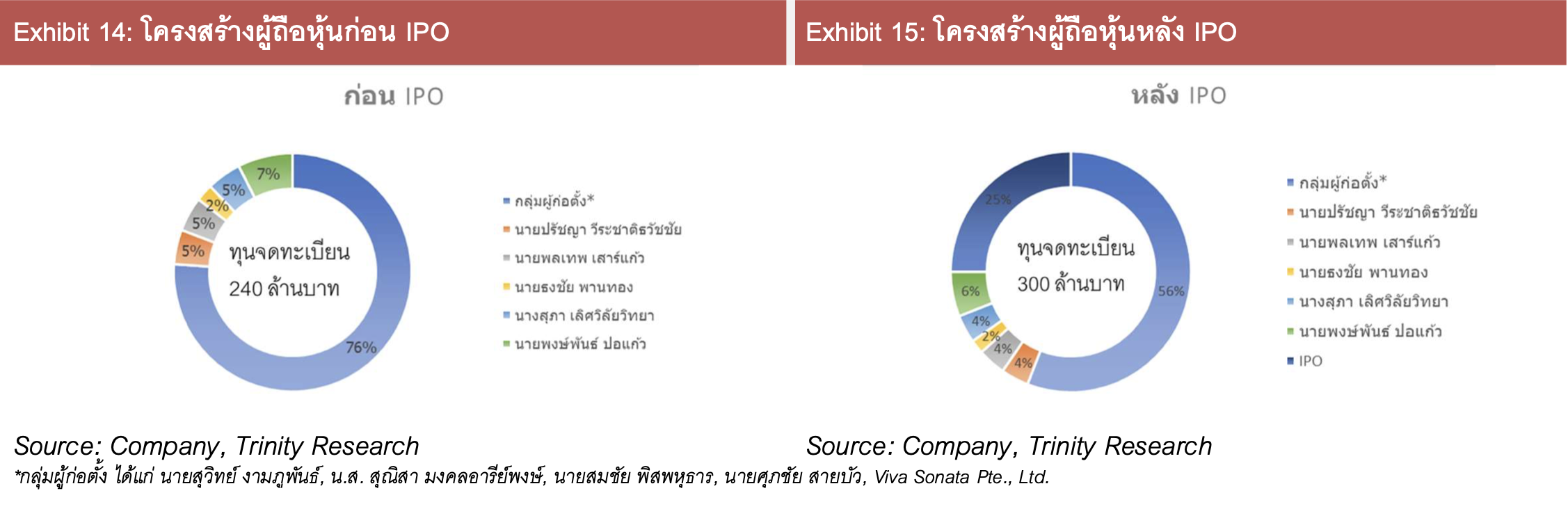

บริษัทจะมีทุนจดทะเบียน 300 ล้านบาท มูลค่าที่ตราไว้หุ้นละ 0.50 บาท ภายหลังการเสนอขายในครั้งนี้ โดยหุ้นสามัญที่เสนอขายในครั้งนี้มีจำนวน 150 ล้านหุ้น มูลค่าที่ตราไว้หุ้นละ 0.50 บาท คิดเป็นร้อยละ 25 ของจำนวนหุ้นที่จำหน่ายได้แล้วทั้งหมด (แบ่งเป็นหุ้นสามัญเพิ่มทุนจำนวน 120 ล้านหุ้น และหุ้นสามัญเดิมที่เสนอขายโดย Viva Sonata Pte. Ltd จำนวน 30 ล้านหุ้น)

บริษัทมีวัตถุประสงค์ที่จะนำเงินที่ได้จากการเสนอขายหุ้นสามัญเพิ่มทุนเพื่อ 1) เพื่อขยายกำลังการผลิตในรูปแบบยาเม็ด ยาแคปซูล ยาผง และยาครีม 2) พัฒนายาสามัญใหม่ (New Generic Drugs) 2) ชำระหนี้สินเงินกู้ยืมจากสถาบันการเงิน และ 3) เป็นเงินทุนหมุนเวียนในการดำเนินธุรกิจของบริษัทฯ

ความน่าสนใจในการลงทุน BLC

1. เป็นผู้ผลิตและจำหน่ายยาแผนปัจจุบัน ประเภทยาสามัญและสามัญใหม่ ผลิตภัณฑ์ยาสมุนไพร ผลิตภัณฑ์ยาสำหรับสัตว์ เครื่องสำอาง ผลิตภัณฑ์เสริมอาหาร ที่มีความต้องการในตลาดสูง และมีการเพิ่มผลิตภัณฑ์ใหม่ๆเพื่อตอบโจทย์ความต้องกาของลูกค้า

2. เพิ่มยาสามัญใหม่ (New Generic Drugs) อย่างน้อยปีละ 2 ชนิด เพื่อเพิ่มฐานรายได้ และเพิ่ม Gross Margin

3. กระจายฐานลูกค้าหลากหลาย ทั้งกลุ่มผู้ประกอบการกับผู้ประกอบการ (B2B) ได้แก่ ลูกค้า ร้านขายยา โรงพยาบาลรัฐและเอกชน บริษัทเอกชน ร้านค้าปลีก ทั้งในประเทศและต่างประเทศ รวมถึงการจำหน่ายสินค้าให้แก่ผู้บริโภคโดยตรง (B2C)

4. การเพิ่มกำลังการผลิต 193% จากกำลังการผลิตทั้งหมดในปี 2565 เพื่อผลิตสินค้ากลุ่มยาสามัญใหม่

5. Cash Cycle Day ปรับตัวลดลงจากการเพิ่มพันธมิตรที่ช่วยจัดเก็บยอดขาย

6. ปรับนโนบายการรับคืนสินค้าจากเดิมรับคืนทุกกรณี เป็นการรับคืนสินค้าเฉพาะสินค้าที่ขายไปแล้วไม่เกิน 2 ปีปฏิทิน

ผลกําไร 2564-2567 เติบโตด้วย CAGR ร้อยละ 59

ประเมินแนวโน้มผลประกอบการในปี 2566 กำไรสุทธิจะอยู่ที่ 184 ล้านบาท คิดเป็นอัตราการเติบโตของกำไรสุทธิร้อยละ 41.5 ซึ่งเป็นผลมาจากการเพิ่มขึ้นของการเพิ่มผลิตภัณฑ์ยาสามัญใหม่ (New Generic Drugs) 2 ชนิดและสินค้า Probiotics ที่เริ่มวางขายใหม่ และคาดปี 2567 กำไรสุทธิจะอยู่ที่ 205 ล้านบาท คิดเป็นอัตราการเติบโตของกำไรสุทธิร้อยละ 11.4 จากการเพิ่มผลิตภัณฑ์ยาสามัญใหม่อย่างต่อเนื่องอย่างต่ำปีละ 2 ชนิด และมี Net Profit Margin สูงขึ้น จากการลดค่าใช้จ่ายทางการตลาด และการ่วมมือกับพันธมิตรที่ช่วยเพิ่มยอดขายในกลุ่มโรงพยาบาลและลด Cash Cycle Days

การประเมินมูลค่าหุ้น

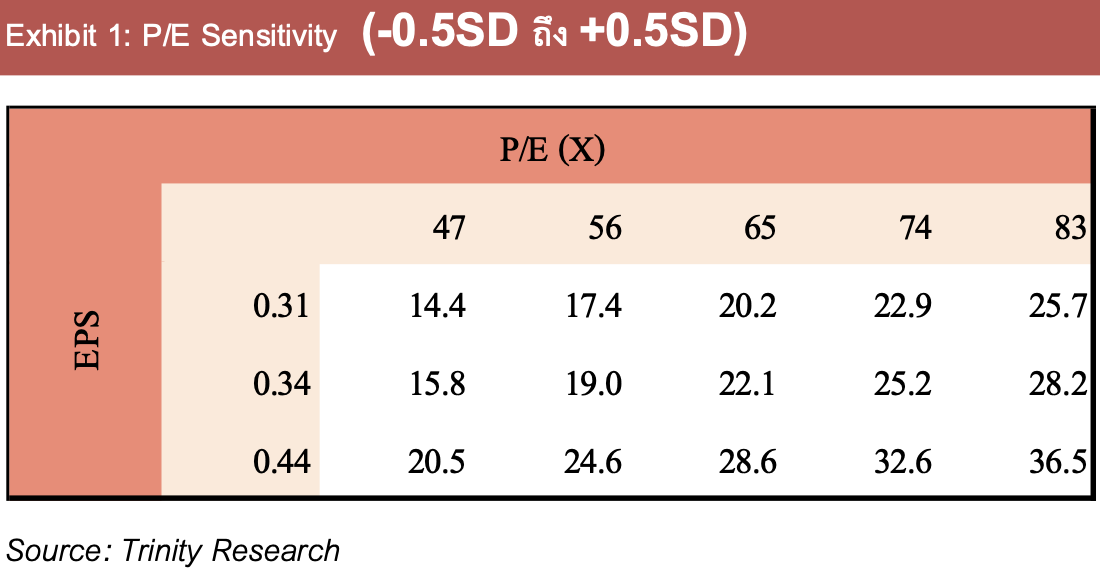

เราประเมินมูลค่าหุ้น BLC ได้ราคาเหมาะสมปี 2566 ที่ 16.00 บาท ด้วยวิธี DCF อิง WACC ที่ 8.3% เทียบเท่า P/E ที่ 52X ซึ่งใกล้เคียงกับค่าเฉลี่ย P/E (-0.25SD) หุ้นในอุตสาหกรรมเกี่ยวกับเภสัชกรรม ทั้งนี้เราได้ทำ sensitivity analysis สำหรับ P/E เฉลี่ยที่ -0.5 SD. ถึง +0.5 SD

ข้อมูลสรุปการเสนอขายหุ้น IPO และโครงสร้างผู้ถือหุ้น

บริษัทจะมีทุนจดทะเบียนและเรียกชําระแล้ว 300 ล้านบาท มูลค่าที่ตราไว้หุ้นละ 0.5 บาท จํานวน 600 ล้านหุ้นภายหลังการเสนอขายในครั้งนี้ โดยหุ้นสามัญที่เสนอขายในครั้งนี้มี จํานวน 150 ล้านหุ้น (แบ่งเป็นหุ้นสามัญเพิ่มทุนจำนวน 120 ล้านหุ้น และหุ้นสามัญเดิมที่เสนอขายโดย Viva Sonata Pte., Ltd จํานวน 30 ล้านหุ้น) มูลค่าที่ตรา ไว้หุ้นละ 0.5 บาท คิดเป็นร้อยละ 25 ของจํานวนหุ้นที่จําหน่ายได้แล้วทั้งหมด บริษัทมีวัตถุประสงค์ที่จะนําเงินที่ได้จากการเสนอขายหุ้นสามัญเพิ่มทุนเพื่อ 1) เพื่อลงทุนในโครงการในอนาคต 2) ชําระคืนเงินกู้ยืมของกลุ่มบริษัทฯ และ 3) เงินทุนหมุนเวียน เพื่อใช้ในการดําเนินงานของกลุ่มบริษัทฯ

โครงการในอนาคต

บริษัทฯ มีแผนจะขยายกําลังการผลิต โดยการก่อสร้างโรงงานผลิตยาอาคารใหม่และติดตั้งแผงผลิตไฟฟ้า Solar Rooftop ที่สามารถผลิตเวชภัณฑ์ยาอาคารใหม่ ผลิตในรูปแบบยาเม็ดยาแคปซูลยาผงและยาครีมเป็นการเพิ่มกําลังการผลิตประมาณ 193% จากกําลังการผลิตทั้งหมดในปี 2565 โดยคาดว่าจะเริ่มก่อสร้างอาคาร ไตรมาส 2 ปี 2567 ถึงไตรมาส 1 ปี 2569 และบริษัทมีแผนวิจัยพัฒนาและผลิตเวชภัณฑ์ยาสามัญใหม่ตาม Exhibit17

นโยบายการจ่ายเงินปันผล

บริษัทฯ มีนโยบายที่จะจ่ายเงินปันผลให้แก่ผู้ถือหุ้นในอัตราไม่ต่ำกว่า 40% ของกําไรสุทธิจากงบการเงินเฉพาะกิจการ ภายหลังหักภาษีเงินได้นิติบุคคล และภายหลังการจัดสรรทุนสํารองตามกฎหมาย อย่างไรก็ตาม การจ่ายเงินปันผลดังกล่าวอาจมีการเปลี่ยนแปลงได้ โดยจะพิจารณาจากผลการดําเนินงานและแผนการลงทุนของบริษัทฯ

คาดผลการดำนินงานปี 2566 – 2567 เติบโตร้อยละ 41.5 และ 11.4

ประเมินแนวโน้มผลประกอบการในปี 2566-2567 มีกําไรสุทธิที่ 184 ล้านบาท และ 205 ล้านบาท เป็นการเติบโตร้อยละ 41.5 และร้อยละ 11.4 ตามลําดับ โดยคาดการณ์รายได้ที่ 1,498 ล้านบาท และ 1,648 ล้านบาท เป็นการเติบโตร้อยละ 15.6 และร้อยละ 10 ตามลําดับ โดยการเติบโตของรายได้มาจากการเพิ่มผลิตภัณฑ์ยาสามัญใหม่เพิ่มในทุกปี เฉลี่ยปีละ 2-3 รายการ และการเพิ่มสินค้า Probiotics ที่มีความนิยมเพิ่มมากขึ้น

คาด Net Profit Margin ปี 2566-2567 ที่ร้อยละ 12.3-12.4 สูงกว่าปี 2565 ที่ระดับร้อยละ 10 เนื่องจากมี ผลิตภัณฑ์ยาสามัญใหม่มาเพิ่ม และมี Gross Margin ที่สูงกว่าผลิตภัณฑ์ยาสามัญที่บริษัทฯจําหน่ายอยู่ ในขณะที่เราคาดว่าค่าใช้จ่าย SG&A จะปรับตัวลงมาอยู่ที่ร้อยละ 38-40 จากระดับร้อยละ 41 ในปี 2565 เนื่องจากบริษัทฯได้ปรับกลยุทธ์มาทําการตลาด และการขายผ่านทาง Online มากขึ้น ซึ่งเป็นช่องทางที่มีค่าใช้จ่ายต่ำกว่าช่องทาง Offline

สรุปปัจจัยความเสี่ยง

- ความเสี่ยงจากการแข่งขันสูง มีสินค้าของคู่แข่งที่ทดแทนกับสินค้าของบริษัทฯ ได้

- ความเสี่ยงจากการปรับราคาสินค้าได้ยาก

- ความเสี่ยงจากวัตถุดิบบรรจุภัณฑ์ขาดแคลน

- ความเสี่ยงจากการบริหารสินค้าคงเหลือและการรับคืนสินค้า

- ความเสี่ยงจากการให้เครดติแก่ลูกหนี้การค้า

- ความเสี่ยงจากการพึ่งพิงบุคลากรที่มีความรู้เฉพาะด้าน (เภสัชกร, นักวิทยาศาสตร์) ในสัดส่วนที่สูง

- ความเสี่ยงจากความเสียหายที่อาจเกิดขึ้นจากความไม่ปลอดภัยของผลิตภัณฑ์

- ความเสี่ยงด้านปฏิบัติตามกฎหมายที่เกี่ยวข้องกับธุรกิจ

- ความเสี่ยงเรื่องการขาดสภาพคล่องทางการเงิน

- ความเสี่ยงจากอัตราแลกเปลี่ยน