วันนี้คาดตลาด “Sideways”

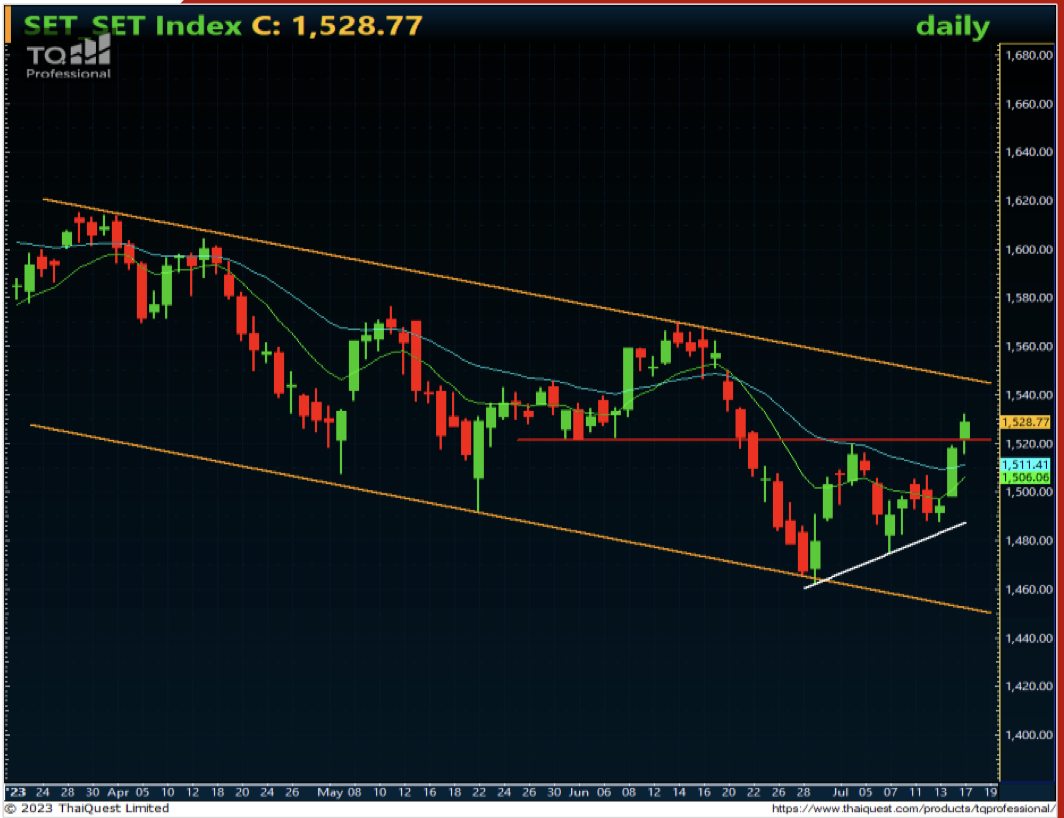

แนวรับ 1,525 / 1,520 แนวต้าน 1,538 / 1,548 มองตลาดจะให้ความสนใจกับการเปิดเผยผลประกอบการ หลัง FED เข้าสู่ช่วง Blackout Period สำหรับในประเทศแนะนำติดตามการจัดตั้งรัฐบาลต่อ

Our View? “อึดใจสุดท้าย”

คาดตลาดวันนี้ “Sideways” มองแนวรับที่บริเวณ 1,525 / 1,520 และแนวต้านที่บริเวณ 1,538 / 1,548 เรามองตลาดขาดปัจจัยชี้นำใหม่ จากการที่ตลาดในแต่ละประเทศคาดจะให้ความสนใจกับการรายงานผลประกอบการของ บจ. ในแต่ละตลาดนั้นๆ เป็นสำคัญ ขณะที่คาดการณ์ของกําไรของบจ.ใน S&P500 2Q′66 โดย FactSet และ Refinitiv จะออกมาลดลง 6-7%YoY มองยังเป็นปัจจัยจำกัด Upside ของราคาสินทรัพย์เสี่ยงได้ อีกทั้งในช่วงนี้เป็นช่วงของการงดเว้นการแสดงความเห็นเกี่ยวกับนโยบายการเงิน (Blackout Period) ก่อนการประชุม FOMC ของธนาคารกลางสหรัฐ (FED) ในสัปดาห์หน้า คาดจะส่งผลให้ตลาดแกว่งตัวในกรอบจํากัดและให้ความสนใจกับการรายงานผลประกอบการมากกว่า โดยเรายังคาดว่า FED จะกลับมาขึ้นอัตราดอกเบี้ยที่ระดับ 0.25% สู่ระดับ 5.50% หลังจากระงับการขึ้นไปในช่วงก่อนหน้า คาดตลาดรับรู้ประเด็นดังกล่าวไปบ้างในระดับหนึ่งแล้ว แต่สิ่งที่น่าจับตามอง คือ การส่งสัญญาณปรับใช้นโยบายทางการเงินในระยะถัดไปของ FED มากกว่าว่าจะออกมาสอดคล้องกับสิ่งที่ตลาดหวังไว้ เกี่ยวกับแนวโน้มที่ FED จะเริ่มยุติการขึ้นอัตราดอกเบี้ยในช่วง 4Q’66 ขณะที่เมื่อวานนี้เรามีมุมมองเชิงลบอ่อนๆ ต่อการที่สำนักงานสถิติแห่งชาติจีน (NBS) รายงานตัวเลข GDP 2Q’23 ออกมา +6.3% YoY ต่ำกว่าที่ตลาดคาดการณ์ที่ +7.1% ในขณะที่ตัวเลขยอดค้าปลีกเดือน มิ.ย เพิ่มขึ้นเพียง 3.1% ต่ำกว่าเดือนก่อนหน้าที่ระดับ 12.7% ค่อนข้างมาก และต่ำกว่าที่ตลาดคาดการณ์ สะท้อนภาพรวมเศรษฐกิจจีนอ่อนแอมากกว่าที่ตลาดคาดไว้ สร้างความกังวลถึงแนวโน้มการขยายตัวของเศรษฐกิจจีนในระยะถัดไป มองเป็นจิตวิทยาเชิงลบต่อตลาดในภูมิภาค และทิศทางราคาสินค้าโภคภัณฑ์รวมถึงราคานํ้ามันดิบ

โดยเมื่อคืนนี้ราคาสัญญาน้ำมันดิบล่วงหน้า WTI. ส่งมอบเดือน ส.ค. ปรับตัวลงปิดที่ระดับ 74.15 ดอลลาร์/บาร์เรล -1.27 ดอลลาร์ (-1.68%) จากความกังวลดังกล่าวที่ตลาดอาจส่งผลต่ออุปสงค์น้ำมันดิบได้ อย่างไรก็ดี หากมองอีกแง่หนึ่ง เราประเมินว่าการที่ตัวเลขเศรษฐกิจของจีนออกมาอ่อนแอกว่าที่ตลาดคาดการณ์ไว้ คาดจะเป็นปัจจัยกระตุ้นความหวังในการออกนโยบายกระตุ้นเศรษฐกิจครั้งใหม่ของจีน ผ่านเครื่องมือทางการเงินต่างๆ ของธนาคารกลางจีน (PBOC) และภาครัฐของจีน คาดจะเป็นปัจจัยหนุนกระแสเงินทุนส่วนเกินในตลาดภูมิภาคได้บ้างในระยะถัดไป

สําหรับปัจจัยภายในประเทศ สัปดาห์นี้ยังต้องติดตามสภาฯ โหวตเลือกนายกรัฐมนตรีคนที่ 30 ของประเทศไทยต่อ หลังจากคุณพิธา ลิ้มเจริญรัตน์ หัวหน้าพรรคก้าวไกล ไม่ผ่านการโหวตเลือกนายกรัฐมนตรีในรอบแรกที่จําเป็นต้องใช้เสียงของ ส.ว. ในระดับหนึ่ง ทำให้ภาพความชัดเจนทางการเมืองยืดเยื้อต่อไป อย่างไรก็ตาม เราคาดว่าความชัดเจนดังกล่าวจะเกิดขึ้นอีกครั้งในการโหวตรอบที่ 2-3 ในวันที่ 19-20 ก.ค. นี้ ที่เริ่มมีการพูดถึงโอกาสที่พรรคเพื่อไทยจะจัดตั้งรัฐบาลสำเร็จ เรามองเป็นปัจจัยจำกัด Downside และช่วยเพิ่ม Upside ของตลาดได้ในระยะถัดไป มองเป็นจิตวิทยาเชิงบวกต่อหุ้นในกลุ่มการเมือง อาทิ SIRI, SC และ ADVANC อย่างไรก็ตาม เรายังมีมุมมองเชิงลบต่อหุ้นในกลุ่มท่องเที่ยว-โรงแรม (AOT, AAV, BA, CPN, MINT, ERW และ CENTEL) ในกรณีของความไม่แน่นอนทางการเมือง นำมาซึ่งความวุ่นวายทางการเมืองที่เริ่มเห็นการจัดกิจกรรมทางการเมือง คาดจะส่งผลต่อตัวเลขนักท่องเที่ยวของไทยที่อาจออกมาต่ำกว่าคาด อีกทั้งการที่เศรษฐกิจจีนฟื้นตัวช้ากว่าที่ตลาดประเมินไว้ คาดจะส่งผลให้การเดินทางออกท่องเที่ยวต่างประเทศโดยเฉพาะอาเซียน รวมถึงไทยที่พึ่งพานักท่องเที่ยวจีนในระดับสูงได้รับผลกระทบ โดยอาจเห็นการปรับประมาณการนักท่องเที่ยวจีนลงและเป็นจิตวิทยาเชิงลบต่อหุ้นในกลุ่มดังกล่าว รวมทั้งเราแนะนำให้ติดตามการรายงานผลประกอบการ โดยเฉพาะหุ้นในกลุ่มธนาคารที่คาดจะประกาศในสัปดาห์นี้ โดย Bloomberg Consensus ประเมินผลประกอบการของ บจ. ในกลุ่มธนาคารจะออกมาอยู่ที่ระดับ -0.59% QoQ และ +14.02% YoY จาก NIM ปรับตัวเพิ่มขึ้นจากการปรับดอกเบี้ยเงินกู้และเงินฝาก 2 ครั้งในเดือน เม.ย. และ มิ.ย. มองเป็นปัจจัยบวกต่อทิศทางราคาหุ้นในกลุ่มธนาคารได้ (KBANK, SCB, BBL, KTB และ TTB)

ธีมการลงทุน “Selective Play”

หุ้นแนะนำวันนี้ “BBL”

- คาดผลประกอบการ 2Q’66 โดดเด่นสุดจากการที่ BANK ที่ระดับประโยชน์มากที่สุดในการขึ้นอัตราดอกเบี้ย และความเสี่ยงในเรื่องคุณภาพสินทรัพย์ต่ำกว่า BANK อื่น หนุนแรงเก็งกำไรในช่วงการประกาศผลประกอบการ

- ทางเทคนิค ราคา Breakout แนวต้านที่เส้นแนวโน้มขาลงระยะสั้นพร้อม MACD และ SSTO วกตัวขึ้น

- กลยุทธ์ เล่นสั้น แนวรับ 159.00 / 157.00 Target 164.00 / 166.50 Stop <155.50