สรุปภาวะตลาด

ตลาดวันพุธที่ผ่านมา ดัชนีปรับตัวขึ้นจากแรงหนุนของมาตรการกระตุ้นภาคอสังหาฯ ของวันก่อนหน้า ประกอบกับความคืบหน้าของมาตรการกระตุ้นเศรษฐกิจ Digital Wallet จึงมีแรงหนุนในกลุ่ม Commerce และหุ้นกลุ่ม Big Cap. ส่วนผลการประชุมของ กนง. มีมติคงดอกเบี้ยเป็นไปตามทิศทางเดียวกับที่ตลาดคาด ส่งผลให้ดัชนี SET Index ปิดตลาดที่ 1,408.17 จุด +7.06 จุด +0.50% มูลค่าการซื้อขาย 44,256.72 ลบ. Program Trading +2,336.13 ลบ. ต่างชาติ +3,696.16 ลบ. TFEX -18,599 สัญญา ตราสารหนี้ -1,776 ลบ.

ปัจจัยบวก+

+ สัญญาน้ำมันดิบ WTI เพิ่มขึ้น 98 เซนต์ หรือ +1.15% ปิดที่ 86.21 ดอลลาร์/บาร์เรล หลังจากมีรายงานว่าบุตรชาย 3 คนของผู้นำกลุ่มฮามาสถูกกองทัพอิสราเอลสังหารในระหว่างปฏิบัติการโจมตีทางอากาศในฉนวนกาซา ซึ่งอาจส่งผลกระทบต่อการเจรจาหยุดยิ่งระหว่างอิสราเอลและกลุ่มฮามาส และอาจทำให้วิกฤตการณ์ในตะวันออกกลางลุกลามเป็นวงกว้าง

+ สำนักข่าวรอยเตอร์รายงานโดยอ้างแหล่งข่าวว่า ฮ่องกงเตรียมอนุมัติการจัดตั้งกองทุน Spot Bitcoin ETF ในเดือนนี้ โดยมีแนวโน้มจะประกาศเรื่องการอนุมัติครั้งแรกในสัปดาห์หน้า

+/- กนง. มีมติ 5 ต่อ 2 เสียง ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 2.50% ต่อปี และประเมินเศรษฐกิจไทยปี 67 จะดีขึ้นในครึ่งปีหลังโดยจะปรับเพิ่มขึ้น 1% ในไตรมาสต่อไตรมาส คาดว่า GDP ไทยปี 67 จะขยายตัว 2.6% จากคาดเดิม 2.5-3%

ปัจจัยลบ –

– ดัชนีดาวโจนส์ปิดลดลง 422.16 จุด หรือ -1.09% หลังสหรัฐเปิดเผยดัชนีราคาผู้บริโภค (CPI) ที่สูงเกินคาด ซึ่งทำให้นักลงทุนวิตกกังวลว่าเงินเฟ้อที่อยู่ในระดับสูงอาจทำให้ธนาคารกลางสหรัฐยังไม่ตัดสินใจปรับลดอัตราดอกเบี้ยในเดือนมิ.ย.

– สหรัฐเปิดเผยว่า ดัชนี CPI ซึ่งเป็นมาตรวัดเงินเฟ้อจากการใช้จ่ายของผู้บริโภค ปรับตัวขึ้น 3.5%YoY ในเดือนมี.ค. สูงกว่าที่นักวิเคราะห์คาดการณ์ที่ระดับ 3.4%YoY และสูงกว่าเดือนก.พ.ที่ปรับตัวขึ้น 3.2%YoY

– นักลงทุนเลื่อนคาดการณ์ที่ธนาคารกลางสุหรัฐปรับลดอัตราดอกเบี้ยครั้งแรกในปีนี้ไปเป็นเดือนก.ย. จากเดิมที่คาดไว้ในเดือนมิ.ย. หลังสหรัฐเปิดเผยตัวเลขเงินเฟ้อที่สูงกว่าคาด ซึ่งจะเป็นปัจจัยทำให้เฟดตรึงอัตราดอกเบี้ยในระดับสูงเป็นเวลานานกว่าที่ตลาดคาดการณ์ไว้ FedWatch Tool ของ CME Group บ่งชี้ว่า นักลงทุนให้น้ำหนักเพียง 16.5% ที่เฟดจะปรับลดอัตราดอกเบี้ย 0.25% ในการประชุมเดือนมิ.ย. ซึ่งลดลงอย่างมากจากระดับ 56% ก่อนที่สหรัฐจะเปิดเผยดัชนี CPI

– ฟิทช์ เรทติ้งส์ ประกาศลดแนวโน้มความน่าเชื่อถือของจีนลงสู่ “เชิงลบ” จาก “มีเสถียรภาพ” โดยระบุถึงความเป็นไปได้ที่รัฐบาลจีนอาจจะเผชิญปัญหาหนี้สินเพิ่มขึ้น ในขณะที่รัฐบาลพยายามก๊อบกู้เศรษฐกิจให้ฟื้นตัวจากวิกฤตอสังหาริมทรัพย์

แนวโน้มตลาดวันนี้

คาดดัชนีในวันนี้มีโอกาสปรับตัวลงตามทิศทางตลาดโลก โดยมีแรงกดดันจากสหรัฐเปิดเผยดัชนีราคาผู้บริโภค (CPI) ที่สูงเกินคาด ส่งผลให้นักลงทุนคาดว่าเฟดจะคงอัตราดอกเบี้ยในระดับสูงต่อไป ประกอบกับคาดว่าปริมาณการซื้อขายชะลอตัวก่อนเข้าสู่ช่วงหยุดยาวสงกรานต์ มองกรอบดัชนีในวันนี้ที่ 1,400-1,415 จุด

กลยุทธ์การลงทุน

- ฟรีวีซ่าไทย-จีน : AOT AAV MINT CENTEL ERW SPA SKY

- หุ้นได้ประโยชน์จากอากาศร้อนจัด : TACC SAPPE ICHI PLUS COCOCO MALEE TIPCO KOOL

- สินค้าส่งออกเดือน ก.พ. ที่เติบโตดี : NER STA TU ITC AAI HANA KCE

- หุ้นเด่น IAA : AOT CK CPALL MINT

- มาตรการกระตุ้นอสังหาริมทรัพย์ : SIRI SC ORI LH QH AP

หุ้นรายงานพิเศษ

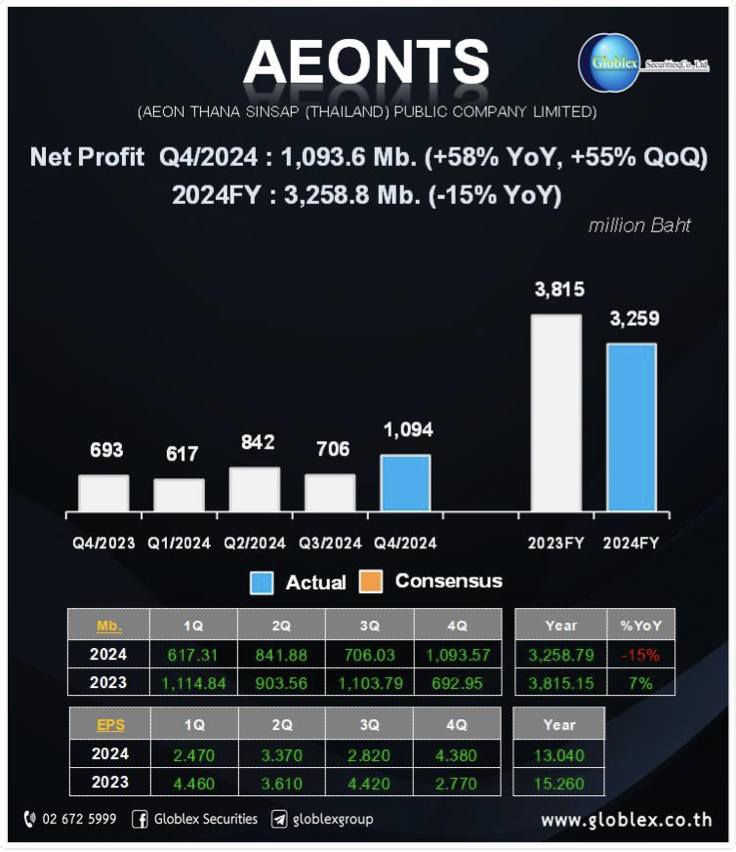

AEONTS “ซื้อเก็งกำไร” Bloomberg Consensus 167 บาท รายงานกำไรปี 66 ลดลง 15%YoY

- บริษัทรายงานผลการดำเนินงานปี 66 สิ้นสุด 29 ก.พ. 67 มีกำไรสุทธิ 3,259 ล้านบาท 15%YoY แม้รายได้รวมลดลง 2%YoY แต่มีคชจ.พิ่มขึ้นจากต้นทุนทางการเงิน +15%YoY funding cost เพิ่มขึ้นสู่ 3% จาก 2.6% ในปี 65 และคชจ.ดำเนินงานและบริหาร +3%YoY ขณะที่ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (ECL) ทรงตัวที่ 0.3%YoY โดยมีการพิจารณาปรับสมมุติฐานในการตั้งสำรองหนี้สูญซึ่งทำให้ Credit Cost ลดลง 0.3% อัตรากำไรสุทธิลดเหลือ 15.2% จาก 17.7% ในปี 65 %NPL ลดเหลือ 9.1%จาก 10.8% ในปี 65 และ Coverage Ratio ทรงตัวที่ระดับ 183% ใกล้เคียงกับ 190% ในปี 65

- ความเห็น ฝ่ายวิจัยมีมุมมองบวกจากโอกาสเติบโตของสินเชื่อจากกิจกรรมทางเศรษฐกิจที่ฟื้นตัวต่อเนื่องโดยเฉพาะในภาคการท่องเที่ยว และผลจากการจับมือกับพันธมิตรที่ครอบคลุม lifestyle ด้านอาหาร บันเทิง และสุขภาพที่สนับสนุนการใช้จ่ายผ่านบัตรเครดิตเพิ่มขึ้น แต่มีประเด็นความเสี่ยงจากภาระหนี้ครัวเรือนทรงตัวที่ระดับสูง Bloomberg Consensus คาดกำไร 1Q67F สิ้นสุด 31 พ.ค. 67 ราว 693 ล้านบาท 0%YoY -2%QoQ และคาดกำไรปี 67F ราว 2,895 ล้านบาท -24%YoY ราคาหุ้นปรับขึ้น 13% ในช่วง 1 เดือนที่ผ่านมาต้องระวังแรงขายทำกำไร

หุ้นมีข่าว

(+) SNNP (Bloomberg consensus 22.20 บาท) รับอานิสงส์เข้าเทศกาลหยุดยาว หนุนยอดเครื่องดื่ม-สแน็กสดใส พร้อมตอกย้ำปี 2567 รายได้ทะยานไม่ต่ำกว่า 10% จากปีก่อน แรงหนุนพอร์ตลูกค้าขยายตัว แถมล่าสุดเปิดตัวโปรดักต์เจเล่รสชาติใหม่ “สูตรไฟเบอร์-ชาหมักคอมบูฉะ” หวังปั้มยอดขายครึ่งแรกปีนี้ต่อเนื่อง (ที่มา ทันหุ้น)

(0) SABUY (Bloomberg consensus – บาท) เพิ่มทุน PP จัดหนัก 2.51 พันล้านหุ้น ดึง Lightnet ธุรกิจเทคโนโลยีการเงินกลุ่ม “ชัชวาลย์ เจียรวนนท์” เข้าถือหุ้นใหญ่ 40% รับเงินรวม 2.99 พันล้านบาท ไม่รวมเงินแปลงวอร์แรนต์อนาคตอีกสูงสุด 3.6 พันล้านบาท ซีอีโอชี้ผ่านพ้นกังวลสภาพคล่อง จ่ายหุ้นกู้ได้แน่ รับทุนใหม่เป็นกลุ่มเทคโนโลยีการเงิน เข้ามาเสริมซึ่งกันและกัน (ที่มา ทันหุ้น)

(+) PIW (Bloomberg consensus – บาท) แย้มธุรกิจชิ้นส่วนยานยนต์โตดี ออเดอร์ไหลเข้าต่อเนื่อง ดันแบ็กล็อกพุ่ง คาดทยอยรับรู้ถึงปี 2568 ด้านธุรกิจ Master Laundry จ่อบุ๊กรายได้เต็มสูบ ส่วน ธุรกิจ Medical เข้าครึ่งปีหลัง มั่นใจดันเป้ารายได้เติบโต 10-15% ฟากโบรกรายได้จากชิ้นส่วนยานยนต์ยังคงเป็นพระเอกในปี 2567-2568 (ที่มา ทันหุ้น)

(+) MTW (Bloomberg consensus 3.68 บาท) ผู้ถือหุ้นไฟเขียว แจกวอร์แรนต์ฟรี 2:1 ย้ำความเชื่อมั่นธุรกิจจักรยานยนต์ไฟฟ้าโตเท่าตัว รุกเพิ่มช่องทางจำหน่ายผ่านตัวแทน และสาขามากกว่า 200 แห่ง ส่งสัญญาณผลงานไตรมาส 1/2567 ไปได้สวย รับกำลังผลิตใหม่ พร้อมรับประโยชน์ภาษีนำเข้า-BOI (ที่มา ทันหุ้น)

ปัจจัยจับตาในประเทศ

- 11 เม.ย. สุภาอุตสาหกรรมแห่งประเทศไทย (ส.อ.ท.) แถลงดัชนีความเชื่อมั่นภาคอุตสาหกรรม

- สัปดาห์ที่ 4 กระทรวงพาณิชย์ แถลงภาวะการค้าระหว่างประเทศสภาอุตสาหกรรมแห่งประเทศไทย(ส.อ.ท.) แถลงยอดผลิตและส่งออกรถยนต์

- 19 เม.ย. ครบกำหนดเวลาของมาตรการปรับลดอัตราภาษีสรรพสามิตน้ำมันดีเซล 1 บาท/ลิตรภายใน 21 เม.ย. หุ้นธนาคารส่งงบการเงินงวด 1Q67

- 30 เม.ย. ธนาคารแห่งประเทศไทย (ธปท.) รายงานภาวะเศรษฐกิจและการเงินไทย

- 10 พ.ค. สมาชิกภาพของวุฒิสภาครบวาระ 5 ปีนับจากวันแต่งตั้ง

ปัจจัยจับตาต่างประเทศ

- 11 เม.ย. จีน รายงานดัชนีราคาผู้บริโภค (CPI) เดือนมี.ค. ดัชนีราคาผู้ผลิต (PPI) เดือนมี.ค.

- ธนาคารกลางยุโรป (ECB) แถลงมติอัตราดอกเบี้ยสหรัฐ รายงานจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ และ ดัชนีราคาผู้ผลิต (PPI) เดือนมี.ค.

- 12 เม.ย. จีน รายงานดุลการค้าเดือนมี.ค.

- สหรัฐ รายงานราคานำเข้าและและดัชนีความเชื่อมั่นผู้บริโภคขั้นต้น

- 15 เม.ย. สหรัฐรายงานยอดค้าปลีกและดัชนีภาคการผลิต

- 16 เม.ย. จีนรายงานดัชนีราคาบ้านเดือนมี.ค. GDP 1Q67 การผลิตภาคอุตสาหกรรม ยอดค้าปลีก การลงทุนในสินทรัพย์ถาวรและอัตราว่างงาน

- อียู รายงานดุลการค้า ก.พ. และดัชนีความเชื่อมั่นทางเศรษฐกิจสหรัฐรายงานตัวเลขการเริ่มสร้างบ้านและการอนุญาตก่อสร้างเดือนมี.ค. และการผลิตภาคอุตสาหกรรมเดือนมี.ค.

- 30 เม.ย. – 1 พ.ค. ประชุม FED

- 5 พ.ย. วันเลือกตั้งประธานาธิบดีสหรัฐ