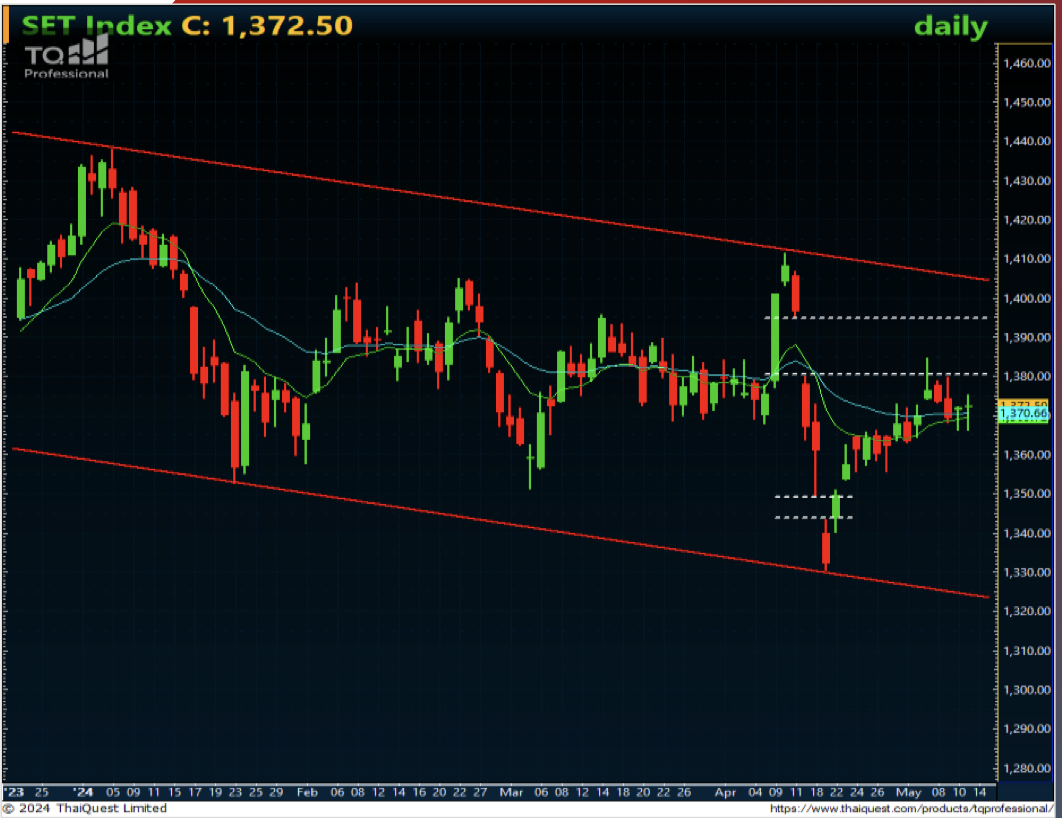

วันนี้คาดตลาด “Sideways”

แนวรับ 1,365 / 1,360 แนวต้าน 1,374 / 1,380

วันนี้คาดตลาดจะติดตามถ้อยแถลงของคุณเจอโรม พาวเวลรวมทั้งตัวเลข PPI คืนนี้และ CPI คืนพรุ่งนี้ เพื่อหาสัญญาณถึงโอกาสในการปรับลดอัตราดอกเบี้ยของ FED ในช่วงปีนี้ ขณะที่เรามีมุมมองเชิงบวกต่อการที่จีนเตรียมออกพันธบัตรรัฐบาลมูลค่ากว่า 1 ล้านล้านหยวน คาดจะนำไปใช้ในการกระตุ้นเศรษฐกิจ มองเป็นปัจจัยบวกต่อทิศทางตลาดในภูมิภาคได้

Our View? “Unavoidable”

คาดตลาดวันนี้ “Sideways” มองแนวรับที่บริเวณ 1,365 / 1,360 และแนวต้านที่บริเวณ 1,374 / 1,380 เราคาดตลาดจะเคลื่อนไหวรอดูถ้อยแถลงของนายเจอโรม พาวเวล ประธานธนาคารกลางสหรัฐ (FED) เพื่อหาสัญญาณถึงแนวโน้มในการปรับลดอัตราดอกเบี้ยของ FED ขณะที่ Morgan Stanley ออกรายงานคาดการณ์ FED จะปรับลดอัตราดอกเบี้ย 3 ครั้งในปีนี้ในเดือนก.ย, พ.ย. และ ธ.ค. มากกว่าที่ตลาดคาดการณ์ไว้ ณ ปัจจุบันที่คาดว่าจะปรับลดลงเพียง 2 ครั้งในเดือน ก.ย. และธ.ค. อย่างไรก็ดี สิ่งที่เราให้ความสนใจและบ่งชี้คาดการณ์การปรับลดอัตราดอกเบี้ยของ FED คือการรายงานตัวเลขดัชนีราคาผู้ผลิต (PPI) เดือน เม.ย. ของสหรัฐในคืนนี้เพื่อบ่งชี้เงินเฟือทางฝั่งอุปทานซึ่งตลาดคาดจะออกมาที่ระดับ +0.3%MoM/+2.2%YoY รวมทั้งตัวเลขดัชนีราคาผู้บริโภค (CPI) เดือน เม.ย. ของสหรัฐในคืน วันที่ 15 พ.ย. ซึ่งสะท้อนเงินเฟ้อทางฝั่งอุปสงค์ตลาดคาดจะออกมาอยู่ที่ระดับ +0.4%MoM/+3.4%YoY โดยเรามองว่าหากออกมาตามที่ตลาดคาดสะท้อนเงินเฟ้อทั้งทางฝั่งอุปทาน-อุปสงค์สหรัฐยังอยู่ในระดับสูงและชะลอ ตัวลงช้ากว่าที่ตลาดคาดการณ์ไว้ เรามองอาจเป็นปัจจัยลดทอนความหวังในการปรับลดอัตราดอกเบี้ยของ FED และอาจกดดัน-จำกัด Upside ของตลาดได้ สอดคล้องกับการเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ (US-Bond Yield) รุ่นอายุ 10 ปีรวมทั้งค่าเงินดอลลาร์ (Dollar Index) เริ่มแกว่งตัวออกด้านข้าง คาดจะเป็นปัจจัยกดดัน-จำกัด Upside ของ ทิศทางราคาสินทรัพย์เสี่ยงได้บ้าง

อย่างไรก็ดีเรามีมุมมองเชิงบวกต่อรายงานจีนเตรียมออกพันธบัตรรัฐบาลระยะยาวพิเศษ 20-50 ปี ซึ่งคาดว่าจะมีมูลค่าราว 1 ล้านล้านหยวน คาดเพื่อจะใช้สำหรับการออกนโยบายกระตุ้นเศรษฐกิจ เรามองเป็นปัจจัยบวกเพิ่มเติมหลังสุดสัปดาห์ที่ผ่านมาสำนักงานสถิติแห่งชาติจีน (NBS) รายงานตัวเลข CPI เดือน เม.ย.ออกมา +0.1%MoM/+0.3%YoY สะท้อนถึงกำลังซื้อภายในประเทศจีนเริ่มฟื้นตัวขึ้น ขณะที่ตัวเลขส่งออก-นำเข้าของจีนที่รายงานมาก่อนหน้าพลิกกลับมาขยายตัวแล้ว บ่งชี้ถึงทิศทางการค้าและเศรษฐกิจจีนฟื้นตัวขึ้นเรามองเป็นปัจจัยบวกต่อทิศทางตลาดในภูมิภาคได้

ทางด้านราคาสัญญาน้ำมันดิบล่วงหน้า WTI. ส่งมอบเดือน มิ.ย. เมื่อคืนนี้พยายามฟื้นตัวขึ้นปิดที่ระดับ 79.12 ดอลลาร์/บาร์เรล +0.86 ดอลลาร์ (+1.10%) ได้รับปัจจัยบวกจากคาดการณ์อุปสงค์น้ำมันในสหรัฐจะปรับตัวขึ้นตามการเดินทางในช่วงวันหยุด Memorial Day ขณะที่สัญญาณในการฟื้นตัวของเศรษฐกิจจีนคาดจะช่วยหนุนทิศทางอุปสงค์น้ำมันในจีนฟื้นตัวได้ เรามองเป็นปัจจัยบวกต่อทิศทางราคาน้ำมัน-หุ้นในกลุ่มพลังงานฟื้นตัวขึ้นได้

สำหรับปัจจัยภายในประเทศเรามองตลาดยังไม่มีปัจจัยใหม่เข้าสนับสนุน คาดตลาดจะให้ความสนใจไปกับโค้งสุดท้ายของการรายงานผลประกอบการ 1Q’67 ของ บจ. ในตลาดฯ โดยเราเริ่มเห็นนักวิเคราะห์ปรับประมาณ 10’67 SET’s EPS ล่าสุดอยู่ที่ระดับ 23.9 บาท/หุ้น +/- จากช่วงต้นเดือน พ.ค. ที่ผ่านมาอยู่ที่ระดับ 22.9 บาท/หุ้น +/- สะท้อนถึง Valuation ของ SET Index ที่เรามองว่าดูดีขึ้นเล็กน้อย ขณะที่เรายังมีมุมมองเชิงบวกต่อการที่รัฐมนตรีว่าการกระทรวงการคลังส่งสัญญาณถึงโอกาสในการนำกองทุนรวมหุ้นระยะยาว (LTF) กลับมา มองเป็นจิตวิทยาเชิงบวกต่อทิศทางตลาดหุ้นไทยได้บ้าง คาดจะเห็นความชัดเจนเกี่ยวกับเงื่อนไขต่างๆในช่วงเดือน พ.ค. – มิ.ย. มองเป็นปัจจัยจำกัด Downside ของตลาดได้

ธีมการลงทุน “Selective Play”

หุ้นแนะนำวันนี้ “CHI”

- ผลประกอบการ 1Q’67 ของ ICHI ออกมาดีกว่าที่ตลาดคาดการณ์ไว้ +64.1%YoY/+23.5%QoQ ทำจุดสูงสุดใหม่ จากยอดขายที่เพิ่มขึ้นทั้งในและต่างประเทศ นักวิเคราะห์เราคาด 2Q’67 ยังมีโอกาสทำ All Time High ต่อเนื่องจากช่วง High Season และอากาศที่ร้อนมากในปีนี้

- ทางเทคนิค ราคา Breakout แนวต้านที่เส้นแนวโน้มขาลงทำจุดสูงสุดใหม่ในภาพระยะสั้น พร้อมปริมาณการซื้อขายหนาแน่นสนับสนุน ขณะที่เครื่องมือทางเทคนิค MACD และ SSTO ให้สัญญาณซื้อ

- แนะนำ “เก็งกำไร”

- แนวรับ 18.40 / 18.00 Target 18.80 / 20.00 Stop <17.60