บริษัทหลักทรัพย์ ดีบีเอส วิคเคอร์ส (ประเทศไทย) เชิญ CIO (Chief Investment Office, DBS Bank) มาให้ข้อมูล DBS 1H25 CIO Market Outlook –“GAME CHANGERS” ประเมินรัฐบาลทรัมป์ จุดชนวนสงครามการค้าครั้งใหญ่ และความตึงเครียดทางภูมิรัฐศาสตร์ที่เพิ่มสูงขึ้นในปี 2025 เพิ่มความเสี่ยงการลงทุนทั่วโลกมากขึ้น แนะจัดสรรพอร์ตลงทุนแบบ “บาร์เบล” (Barbell Strategy) โดยเน้นลงทุนเสี่ยงสูงเกาะกระแสนโยบายเศรษฐกิจของทรัมป์ และลงทุนในสินทรัพย์ที่มีความปลอดภัยสูง เพื่อปกป้องพอร์ตที่อาจได้รับผลกระทบจากนโยบายทรัมป์ พร้อมปรับเพิ่มน้ำหนักลงทุนหุ้นสหรัฐ เชื่อได้ประโยชน์จากเศรษฐกิจที่เริ่มฟื้นตัวดีขึ้น ลดน้ำหนักหุ้นยุโรป ขณะที่พันธบัตรและทองคำเป็นตัวเลือกที่ปลอดภัย

นายเวย์ ฟุก โหว (Mr. Wey Fook Hou) Chief Investment Office, DBS Bank กล่าวว่าในปี 2025 สภาพภูมิรัฐศาสตร์ และเศรษฐกิจโลกยังคงมีความซับซ้อน และละเอียดอ่อนอย่างที่เป็นมา โดยเฉพาะอย่างยิ่ง การเข้ารับตำแหน่งในวาระที่สองของประธานาธิบดี โดนัลด์ ทรัมป์แห่งสหรัฐฯ ซึ่งจะส่งผลกระทบต่อตลาดการลงทุน และสินทรัพย์เสี่ยงทั่วโลก และด้วยชัยชนะของพรรครีพับลิกันทั้งในวุฒิสภาและสภาผู้แทนราษฎร ทำให้การบริหารงานของทรัมป์จะมีอำนาจเต็มที่ในการผลักดันนโยบายต่างๆ ที่เกี่ยวข้องกับภาษี การเปลี่ยนแปลงสภาพภูมิอากาศ นโยบายเกี่ยวกับผู้อพยพ และความมั่นคงทางชายแดน ซึ่งจากนโยบายต่างๆ ที่กล่าวมา ทำให้แนวโน้มที่คาดว่าจะเกิดภาวะถดถอยทางเศรษฐกิจ และการปรับลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐ (Fed) อาจไม่เกิดขึ้น ในทางกลับกัน เศรษฐกิจสหรัฐมีโอกาสที่จะเติบโตอย่างต่อเนื่อง จากการที่ทรัมป์มุ่งมั่นทำตามคำมั่นสัญญาด้านนโยบาย เช่น การลดภาษีและการใช้จ่ายภาครัฐ อย่างไรก็ตาม ยังมีความไม่แน่นอนจากนโยบายทรัมป์ 2.0 โดยเฉพาะความยั่งยืนทางการคลัง และการขึ้นภาษีสินค้านำเข้า ที่กระตุ้นให้เกิดสงครามทางการค้า ท่ามกลางความย้อนแย้งของนโยบายการคลังที่ขยายตัว และความตึงเครียดทางภูมิรัฐศาสตร์ที่เพิ่มสูงขึ้น

DBS เชื่อว่าการใช้กลยุทธ์การจัดสรรพอร์ตแบบ “บาร์เบล” (Barbell Strategy) จะเป็นแนวทางที่เหมาะสมในการสร้างพอร์ตการลงทุน ซึ่งจะช่วยกระจายการลงทุนในสองส่วนได้แก่ (1) การลงทุนในภาคส่วนที่มีความผันผวนสูง (High Beta Sectors) เพื่อเกาะกระแสนโยบายกระตุ้นเศรษฐกิจของทรัมป์ และ (2) การลงทุนในสินทรัพย์ที่มีความปลอดภัยสูง (Defensive Assets) เพื่อลดความเสี่ยง และปกป้องพอร์ตจากผลกระทบทางลบที่อาจจะเกิดขึ้นจากนโยบายของทรัมป์

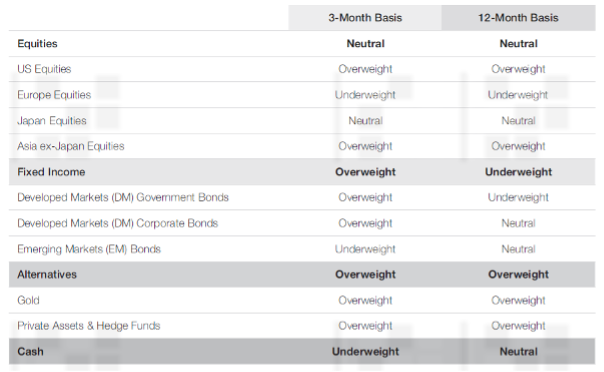

นายเวย์ ฟุก โหว กล่าวเพิ่มเติมว่า จากนโยบายการขยายตัวภายใต้การบริหารงานของทรัมป์ ทาง DBS แนะนำให้ปรับสถานะการลงทุนในหุ้นทั่วโลกจาก “Underweight” เป็น “Neutral” อย่างไรก็ตาม เรายังคงให้คงน้ำหนักในหุ้นสหรัฐฯในระดับ “Overweight” เนื่องจากนโยบายการลดภาษีจะช่วยเพิ่มอัตรากำไรของบริษัทต่างๆ โดยเฉพาะในภาคเทคโนโลยีของสหรัฐฯ ทั้งนี้ DBS ยังคงมีความเชื่อมั่นบริษัทเหล่านี้ เนื่องจากมีศักยภาพในการเติบโตอย่างยั่งยืนในระยะยาว และมีค่าเบต้าสูงถึง 1.4 เท่าของตลาดหุ้นโลกในช่วง 10 ปีที่ผ่านมา ซึ่งจะช่วยให้นักลงทุนสามารถได้รับผลตอบแทนที่ดีจากนโยบายการลดภาษี และการผ่อนคลายกฎระเบียบ

เพื่อเป็นการลดความเสี่ยงจากสงครามการค้า ทาง DBS จึงให้น้ำหนักลงทุน “Overweight”ในตราสารหนี้ (Fixed Income) เนื่องจากช่วยป้องกันความเสี่ยงขาลง หากความตึงเครียดทางการค้าทวีความรุนแรงขึ้นโดยผลตอบแทนจากพันธบัตรในปัจจุบันยังคงอยู่ในระดับที่น่าสนใจโดยเฉพาะเมื่อพันธบัตรสหรัฐอายุ 10 ปี มีอัตราผลตอบแทนที่กลับมาระดับ 4.4% ต่อปี

ในส่วนของการลงทุนหุ้นยุโรปทาง DBS ให้น้ำหนักการลงทุนในระดับ “Underweight” เนื่องจากคาดว่าหุ้นยุโรปจะให้ผลตอบแทนที่ด้อยกว่าหุ้นสหรัฐฯ จากการขึ้นภาษีสินค้านำเข้าของสหรัฐฯ ซึ่งทำให้ผู้ส่งออกจีนต้องเปลี่ยนเส้นทางการค้าของตนไปยังตลาดที่ไม่ใช่สหรัฐฯยังผลให้การแข่งขันในตลาดการค้านอกสหรัฐฯจะรุนแรงขึ้น

นอกจากผลกระทบเชิงนโนบายต่างๆ ที่จะเกิดในสภาคองเกรสแล้ว สิ่งที่ไม่ควรมองข้ามคือ ปัจจัยทางเศรษฐกิจที่เป็นตัวกำหนดทิศทางของตลาดในระยะยาว DBS คาดว่ามูลค่าของสินทรัพย์เสี่ยงในปี 2025 จะได้รับการสนับสนุนจากปัจจัยต่อไปนี้

เศรษฐกิจสหรัฐฯ ที่เข้าสู่การเติบโตอย่างค่อยเป็นค่อยไป ตลาดแรงงานที่แข็งแกร่ง และอัตราดอกเบี้ยที่ต่ำจะช่วยลดผลกระทบจากสงครามการค้า ทำให้บริษัทต่างๆ สามารถรักษาอัตรากำไรได้ดี ความมั่งคั่งสุทธิของครัวเรือนที่เพิ่มขึ้น และหนี้สินของครัวเรือนอยู่ในระดับต่ำที่สุดเป็นประวัติการณ์ที่ 71% ของ GDP สหรัฐฯ ช่วยสนับสนุนการบริโภคภายในประเทศให้แข็งแกร่ง

ความก้าวหน้าอย่างก้าวกระโดดของปัญญาประดิษฐ์ (AI) จะช่วยขับเคลื่อนการเพิ่มผลิตภาพการทำงานอย่างมีนัยสำคัญ

จุดเด่นของการลงทุนสำหรับไตรมาสนี้ ได้แก่ การลงทุนในสินทรัพย์ผสม– พันธบัตรยังคงน่าสนใจ จากตัวเลขทางเศรษฐกิจของสหรัฐฯที่แข็งแกร่ง ไม่ว่าจะเป็นการเพิ่มขึ้นของดัชนี ISM Services แสดงให้เห็นถึงความยืดหยุ่นของเศรษฐกิจสหรัฐฯ แม้อยู่ในภาวะอัตราดอกเบี้ยสูง อย่างไรก็ตามการขึ้นภาษีนำเข้าภายใต้การบริหารของรัฐบาลชุดใหม่ อาจทำให้เฟดต้องกลับมาดำเนินนโยบายการเงินแบบผ่อนคลายมากขึ้น ซึ่งส่วนต่างระหว่างผลตอบแทนจากหุ้นและพันธบัตรรัฐบาล (Earning yield gap) ที่อยู่ในเกณฑ์ติดลบ เป็นปัจจัยสนับสนุนที่ทำให้เรามองว่าการลงทุนในตราสารหนี้มีความน่าสนใจมากกว่าตราสารทุน

หุ้น – สหรัฐฯ ยังคงโดดเด่นต่อเนื่อง คาดการณ์ผลตอบแทนในตลาดสหรัฐฯที่สูงกว่าตลาดยุโรป คาดว่าการเติบโตที่เหนือกว่าของสหรัฐฯ จะยังคงดำเนินต่อไป เนื่องจากการลดภาษีที่กำลังจะเกิดขึ้น รวมถึงการสนับสนุนจากนโยบายการคลัง และการเงิน ในขณะที่การขึ้นภาษีสินค้านำเข้าของสหรัฐฯ ทำให้ตลาดหุ้นยุโรปมีแนวโน้มที่จะเติบโตลดลงจากการแข่งขันที่เพิ่มขึ้น อันเนื่องมาจากจีนส่งออกไปยังยุโรปมากขึ้น แม้จะมีอุปสรรคจากภาษีการค้า อัตราผลตอบแทนพันธบัตรที่ปรับตัวขึ้น และค่าเงินดอลลาร์ที่แข็งขึ้น แต่ DBS ยังคงคำแนะนำให้ลงทุนในตลาดเอเชียนอกญี่ปุ่น (Asia ex-Japan) เนื่องจากราคาหุ้นในตลาดนี้ถูกกว่าตลาดที่พัฒนาแล้ว 34% ในกลุ่ม Asia ex-Japan คาดว่าประเทศในอาเซียนจะได้รับประโยชน์ต่อเนื่องจากการกระจายห่วงโซ่อุปทานของจีน ภายใต้กลยุทธ์ China+1

พันธบัตร – การจัดการความเสี่ยงจากนโยบายขยายตัวและภัยคุกคามจากภาษี ความไม่แน่นอนทางเศรษฐกิจจากการขึ้นภาษีสินค้านำเข้า และนโยบายการขยายตัวภายใต้การบริหารงานของประธานาธิบดีทรัมป์บ่งชี้ได้ว่าผลตอบแทนของพันธบัตรและตราสารหนี้ได้รับแรงกดดันจากเงินเฟ้อ จากข้อมูลในอดีตแสดงให้เห็นว่าส่วนชดเชยความเสี่ยงของตราสารหนี้เอกชนยังคงอยู่ในระดับคงที่หลังการเลือกตั้งประธานาธิบดีสหรัฐฯ ของพรรครีพับลิกันเป็นเวลา 1 ปี กลยุทธ์ของทาง DBS ยังคงใช้การลงทุนแบบ “บาร์เบล” โดยเน้นตราสารหนี้หรือพันธบัตรอายุ 2-3 ปี และ 7-10 ปี โดยเฉพาะในกลุ่มเรตติ้งระดับ A/BBB ที่มีแนวโน้มเชิงบวกจากเงินทุนที่ไหลเข้ามาลงทุนอย่างต่อเนื่องในกลุ่มตราสารหนี้ระดับ investment grade

สินทรัพย์ทางเลือก – ทองคำยังคงได้รับความนิยมแม้จะมีความท้าทายในระยะสั้น, ความไม่แน่นอนในตลาดยังคงสนับสนุนสินทรัพย์ทางเลือก DBS ยังคงให้น้ำหนักการลงทุน “Overweight” ในทองคำ เนื่องจากสินทรัพย์ปลอดภัยมีความน่าสนใจเพิ่มขึ้น หลังมีความตึงเครียดทางการค้ารวมถึงความกังวลเกี่ยวกับความยั่งยืนทางการคลังของสหรัฐฯ ภายใต้การบริหารงานของประธานาธิบดีทรัมป์ การใช้กลยุทธ์พอร์ตการลงทุนที่ผสมผสานสินทรัพย์ในตลาดและนอกตลาด โดยใช้กองทุนกึ่งสภาพคล่องในสินทรัพย์นอกตลาด (Semi-liquid Asset) จะช่วยให้นักลงทุนสามารถรับมือกับอุปสรรคทางเศรษฐกิจ และนโยบายที่อาจเกิดขึ้น เนื่องจากสินทรัพย์นอกตลาดมีความสัมพันธ์ที่ต่ำเมื่อเทียบกับตลาด

สรุปการลงทุนสำหรับไตรมาส 1 ปี 2025 นโยบายมหภาค การลดอัตราดอกเบี้ยต่อเนื่องของFed และ ECB คาดว่าจะเกิดขึ้นต่อไป ในขณะที่ BOJ ยังคงดำเนินการขึ้นอัตราดอกเบี้ยอย่างค่อยเป็นค่อยไป ส่วนธนาคารกลางจีน (PBOC) ยังมีโอกาสลดดอกเบี้ยได้อย่างต่อเนื่อง

แนวโน้มเศรษฐกิจ เศรษฐกิจสหรัฐฯ ยังคงมีความยืดหยุ่น ขณะที่การเติบโตในยุโรปยังคงอ่อนแอจากการส่งออกที่ชะลอตัว และคาดหวังมาตรการกระตุ้นเศรษฐกิจเพิ่มเติมจากรัฐบาลจีน เพื่อยกระดับการบริโภคในประเทศ

หุ้น ยังคงชื่นชอบหุ้นสหรัฐฯ มากกว่าหุ้นยุโรป และญี่ปุ่น เนื่องจากอัตรากำไรของบริษัทที่สูง การเติบโตภายในประเทศที่แข็งแกร่งและยืดหยุ่น มีการลงทุนในโครงสร้างของ AI อย่างต่อเนื่อง รวมไปถึงแรงสนับสนุนจากนโยบายแบบขยายตัวภายใต้การดำเนินงานของทรัมป์ ขณะที่ภูมิภาคอาเซียนยังจะคงได้รับผลประโยชน์จากการลดดอกเบี้ย และนโยบาย China+1

เครดิต คาดว่าการผ่อนคลายนโยบายทางเศรษฐกิจจะเกิดขึ้นต่อไป โดยมุ่งเน้นที่การลงทุนในพันธบัตร A/BBB ที่มีผลตอบแทนต่อความเสี่ยงที่ดีที่สุด จากภาวะที่ส่วนต่างอัตราผลตอบแทนของตราสารหนี้ภาคเอกชนที่แคบลง (Tighten credit spread) จึงแนะนำให้ “Overweight” ในตลาดตราสารหนี้อายุ 2-3 ปี และ 7-10 ปี เพื่อควบคุมความเสี่ยงในการลงทุนในอนาคต และยังคงได้รับผลประโยชน์จากลดลงของส่วนต่างอัตราผลตอบแทนของตราสารหนี้ภาคเอกชน

อัตราดอกเบี้ย คาดว่า Fed จะมีการลดอัตราดอกเบี้ย แต่แนวโน้มจะไม่มากนัก ภายใต้การดำเนินงานของทรัมป์

สกุลเงิน ดอลลาร์สหรัฐฯ คาดว่าจะยังคงแข็งแกร่งจากแนวโน้มของดอกเบี้ยที่ต่ำลง ขณะที่ยูโรและหยวนจะความมีอ่อนไหวเพิ่มขึ้นจากการที่สหรัฐฯ ขึ้นภาษีนำเข้าสินค้า

สินทรัพย์ทางเลือก ยังคงมุมมองเชิงบวกต่อทองคำจากการขาดดุลทางการคลังของสหรัฐฯ ที่เพิ่มขึ้น ควรเน้นกลยุทธ์พอร์ตการลงทุนที่ผสมผสานสินทรัพย์ทั้งในตลาดและนอกตลาด โดยใช้กองทุนกึ่งสภาพคล่องในสินทรัพย์นอกตลาด (Semi-liquid Asset) เพื่อการบริหารสภาพคล่องอย่างมีประสิทธิภาพ

สินค้าโภคภัณฑ์ ยังมีความผันผวนต่อไปในระยะสั้น จากการขึ้นภาษีสินค้านำเข้าภายใต้การบริหารงานของทรัมป์ ซึ่งจะทำให้เกิดความเสี่ยงด้านความต้องการสำหรับโลหะอุตสาหกรรม และสินค้าโภคภัณฑ์ทางการเกษตร ขณะที่วาระความมั่นคงด้านพลังงานของสหรัฐฯ อาจกดดันราคาน้ำมัน คาดว่าราคาของกาแฟและโกโก้ยังมีแนวโน้มที่ดีกว่าสินค้าโภคภัณฑ์อื่น เนื่องจากความต้องการทั่วโลกที่ยังคงแข็งแกร่งแม้จะมีอุปสรรคด้านอุปทาน

Thematic focus การลงทุนในธุรกิจกีฬามีการเติบโตอย่างรวดเร็วในการถ่ายทอดสดกีฬาประเภทต่างๆกระจายไปถึงความตื่นตัวที่เพิ่มขึ้นสำหรับกีฬาผู้หญิงและเยาวชน รวมถึงการแข่งขันอีสปอร์ต ซึ่งกลุ่มธุรกิจที่ได้รับประโยชน์จากแนวโน้มนี้ ได้แก่: (i) ธุรกิจการวิเคราะห์ทางด้านกีฬา, (ii) ธุรกิจการสตรีมมิ่ง, (iii) ธุรกิจการขายตั๋ว, และ (iv) ธุรกิจเกมกีฬา

1Q25 Global Tactical Asset Allocation (TAA)

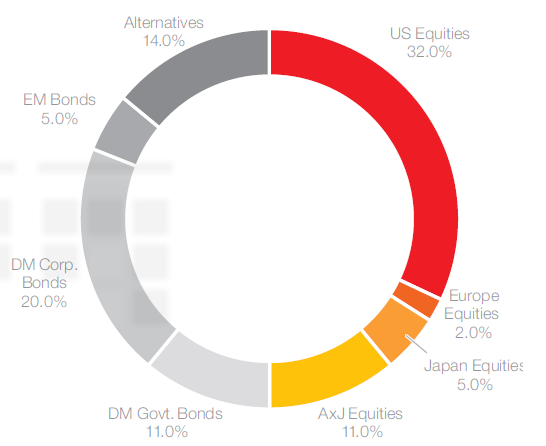

TAA breakdown by asset class (Medium risk profile)

Market Head DBS, Thailand & Philippines, DBS Bank