วันนี้คาดตลาด “Sideways”

แนวรับ 1,300 / 1,286 แนวต้าน 1,310 / 1,314

PCE ออกมาตามที่ตลาดคาด กระตุ้นความหวังในการปรับลดอัตราดอกเบี้ยเดือน ก.ย. ขณะที่เราคาดว่าตลาดจะรอดูการส่งสัญญาณการปรับลดอัตราดอกเบี้ยของ FED อย่างไรก็ตาม เรามองตลาดรับรู้ประเด็นดังกล่าวไปมากพอสมควรแล้ว ทั้งนี้เราให้น้ำหนักกับการรายงานผลประกอบการ 2Q’67 เป็นสำคัญ

Our View? “Dancing with Fed and Earning!”

คาดตลาดวันนี้ “Sideways” มองแนวรับที่บริเวณ 1,300 / 1,286 และแนวต้านที่บริเวณ 1,310 / 1,314 เมื่อ คืนวันศุกร์ที่ผ่านมา กระทรวงพาณิชย์สหรัฐรายงานตัวเลขดัชนีราคาการใช้จ่ายเพื่อการบริโภคส่วนบุคคล (PCE) เดือน มิ.ย. ออกมา +0.1%(MoM)/+2.5%(YoY) ขณะที่ Core PCE ออกมา +0.2%(MoM)/+2.5%(YoY) ตามที่ตลาดคาดการณ์ไว้และลดลงจากเดือนก่อนหน้าเล็กน้อย กระตุ้นความคาดหวังธนาคารกลางสหรัฐ (FED) อาจส่งสัญญาณถึงการปรับลดอัตราดอกเบี้ยลงเดือน ก.ย. ในการประชุม FOMC ในสัปดาห์นี้ หนุนแรงซื้อกลับหุ้นขนาดใหญ่รวมทั้งหุ้นในกลุ่มเทคโนโลยีสหรัฐดีดตัวขึ้นหลังเผชิญแรงขายทำกำไรก่อนหน้า

อย่างไรก็ตาม เรายังคงมุมมองการเคลื่อนไหวของตลาดในช่วงที่ผ่านมารับรู้ประเด็นแนวโน้มการปรับลดอัตราดอกเบี้ยของ FED ในช่วงเดือน ก.ย. ไปค่อนข้างมากแล้ว โดย CME FED Watch Tools เริ่มปรับลดน้ำหนักโอกาสที่ FED จะปรับลดดอกเบี้ยในเดือน ก.ย. ที่ระดับ 88.0%+/- หลังก่อนหน้าคาดการณ์สูงขึ้น 95.0%+/- คาดยังจำกัด Upside ทิศทางราคาสินทรัพย์เสี่ยงได้ต่อ อีกทั้งเรายังมองตลาดในช่วงนี้คาดจะให้ความสำคัญกับการประกาศผลประกอบการ 2Q’67 ของแต่ละ บจ. ในตลาด โดยเฉพาะ Microsoft (MSFT), Meta Platforms (META), Apple (AAPL) และ Amazon (AMZN) ในสัปดาห์นี้คาดจะส่งผลให้ตลาดมีความผันผวนได้บ้าง

ทางด้านราคาสัญญาน้ำมันดิบล่วงหน้า WTI. ส่งมอบเดือน ก.ย. เมื่อคืนนี้อ่อนตัวลงทำจุดต่ำสุดใหม่ในภาพระยะสั้นอีกครั้งปิดที่ระดับ 75.81 ดอลลาร์/บาร์เรล -1.35 ดอลลาร์ (-1.75%) อ่อนตัวลงต่อเนื่องจากความตึงเครียดทางตะวันออกกลางผ่อนคลายลง รวมทั้งตลาดยังกังวลกับความไม่แน่นอนของอุปสงค์น้ำมันดิบของจีน คาดจะกดดันทิศทางหุ้นในกลุ่มพลังงานถ่วงตลาดได้บ้าง

ในส่วนของปัจจัยภายในประเทศ เรายังไม่มีปัจจัยใหม่เข้าสนับสนุนการฟื้นตัวขึ้นได้ดีของตลาดหุ้นไทย ขณะที่เรายังคงมุมมองประเด็นทางการเมือง โดยเฉพาะการลงมติวินิจฉัยคดียุบพรรคก้าวไกลในวันที่ 7 ส.ค. และการนัดฟังคำวินิจฉัยคดีคุณสมบัติของนายกรัฐมนตรีในวันที่ 14 ส.ค. คาดจะนักลงทุนในตลาดบางส่วนอาจลดน้ำหนักการลงทุนในระยะสั้นออกไปก่อนจากความไม่แน่นอนทางการเมืองดังกล่าว มองเป็นปัจจัย Overhang กดดันทิศทางตลาดหุ้นไทยได้ต่อ

ขณะที่หากพิจารณาจากคาดการณ์ EPS ของตลาดหุ้นไทยปี 67 โดย Bloomberg Consensus คาดล่าสุดอยู่ที่ระดับ 92.4 อ่อนตัวลงต่อเนื่อง คาดยังเป็นปัจจัยกดดัน-จำกัดทิศทางตลาดหุ้นไทยได้ต่อ ทำให้เรายังคงมุมมองกลยุทธ์การเลือกเล่นหุ้นรายตัวยังมีความได้เปรียบอยู่สำหรับตลาด หุ้นไทย

ธีมการลงทุน “Selective Play”

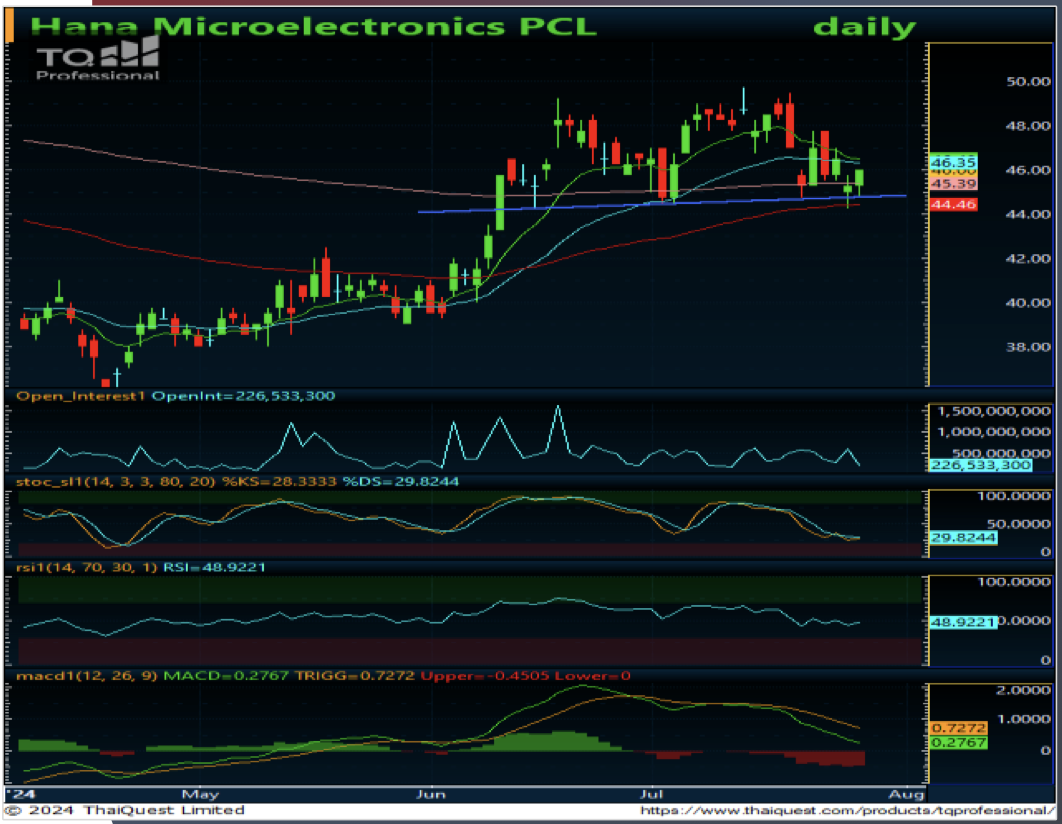

หุ้นแนะนำวันนี้ “HANA”

- เรายังคงคาดผลประกอบการ HANA ในช่วง 1Q’67 อาจผ่านจุดต่ำสุดไปแล้ว คาดแนวโน้มกำไรมีโอกาสฟื้นตัวขึ้นได้ชัดเจนมากขึ้นในช่วง 2H’67 จากอุปสงค์ชิ้นส่วนอิเล็กทรอนิกส์ในกลุ่มรถยนต์มีแนวโน้มเติบโตได้ต่ออีกทั้งเราคาดว่า HANA อาจได้รับผลกระทบเชิงบวกจากคำสั่งซื้อใหม่ที่อาจเข้ามาเพิ่มขึ้นจากการเพิ่มภาษีนำเข้า สินค้าจีนของสหรัฐอาจส่งผลให้มีคำสั่งซื้อของ HANA เข้ามาเพิ่มขึ้น

- ทางเทคนิค ราคาลงทดสอบแนวรับที่จุดต่ำสุดก่อนหน้าและ EMA75 วันแล้วฟื้นตัวกลับขึ้นได้ ขณะที่เครื่องมือทางเทคนิค MACD, RSI และ SSTO ชะลอการอ่อนตัวลง

- แนะนำ “ซื้อสะสม”

- แนวรับ 45.50 / 44.50 Target 50.00 / 55.00 Stop <44.00