บล.กสิกรไทย:

TRUE ขาดความชัดเจนในการประมูลจะจำกัด upside ณ ตอนนี้ คาดการณ์งบ 4Q67….

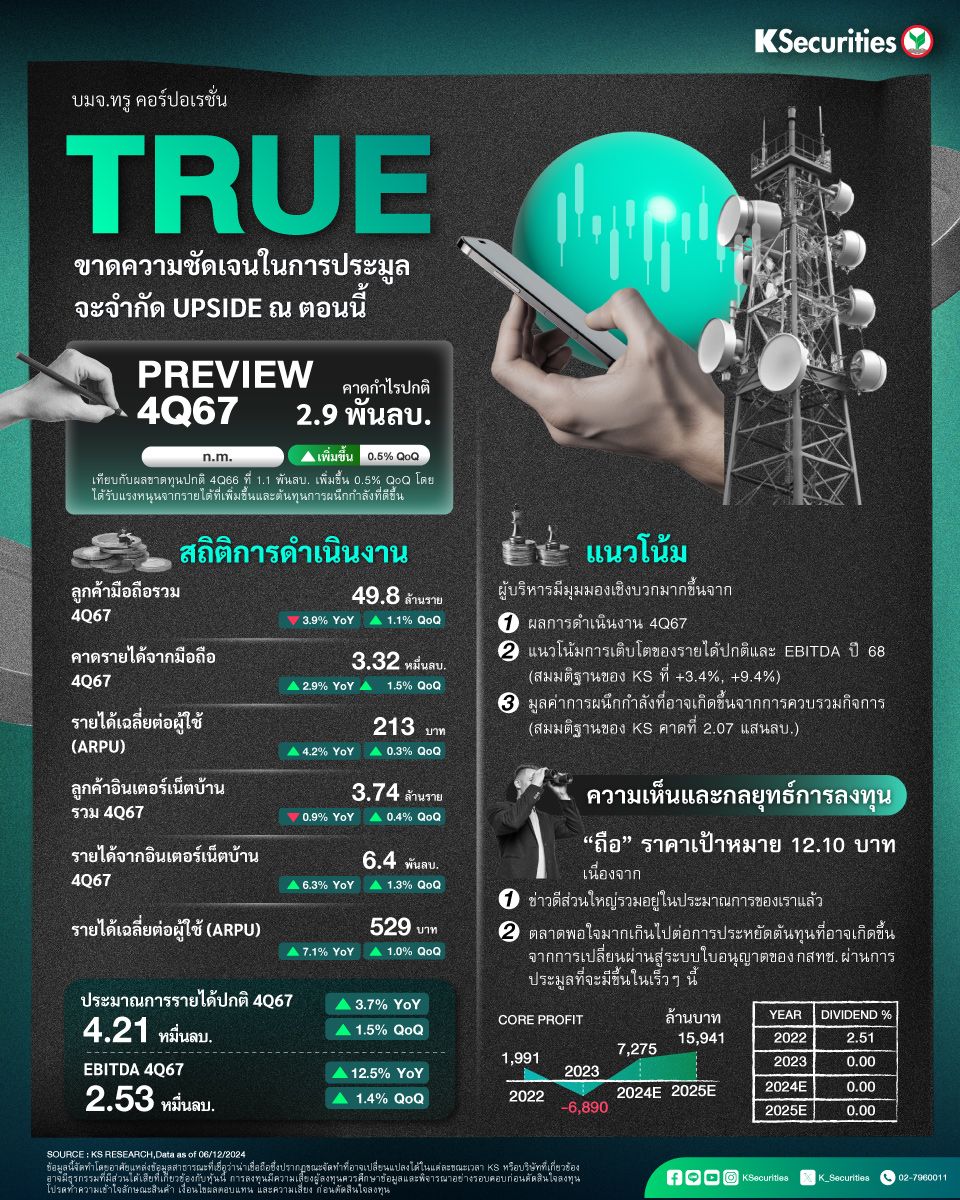

- พรีวิวผลประกอบการ TRUE มีกำหนดรายงานงบการเงินปี 2567 ในวันที่ 20 ก.พ. และจะจัดการประชุมนักวิเคราะห์หลังรายงานผลประกอบการในวันที่ 21 ก.พ. เราคาดว่า TRUE จะขาดทุนผลขาดทุนสุทธิไตรมาส 4/2567 จำนวน 1.8 พันลบ. หากไม่รวมรายการพิเศษ เช่น ต้นทุนการควบรวมกิจการและค่าตัดจำหน่ายสินทรัพย์ กำไรปกติน่าจะอยู่ที่ 2.9 พันลบ. เทียบกับผลขาดทุนปกติไตรมาส 4/2566 ที่ 1.1 พันลบ. เพิ่มขึ้น 0.5% QoQ โดยได้รับแรงหนุนจากรายได้ที่เพิ่มขึ้นและต้นทุนการผนึกกำลังที่ดีขึ้น

- สถิติการดำเนินงาน

- คาดว่ายอดลูกค้ารายใหม่สุทธิของ TRUE ไตรมาส 4/2567 จะอยู่ที่ 0.53 ล้านราย

- ฐานลูกค้ารวมอยู่ที่ 49.8 ล้านราย (-3.9% YoY และ +1.1% QoQ)

- รายได้เฉลี่ยของผู้ให้บริการต่อลูกค้า 1 คน (ARPU) ไตรมาส 4/2567 คาดว่าจะอยู่ที่ 213 บาท เพิ่มขึ้น 4.2% YoY และ 0.3% QoQ

- รายได้จากบริการลูกค้าโทรศัพท์เคลื่อนที่ไตรมาส 4/2567 อยู่ที่ 3.32 หมื่นลบ. (+2.9% YoY และ +1.5% QoQ)

- คาดว่ายอดลูกค้าอินเตอร์เน็ตบ้านรายใหม่สุทธิไตรมาส 4/2567 จะอยู่ที่ 15,000 ราย

- ฐานลูกค้ารวมอยู่ที่ 3.74 ล้านราย (-0.9% YoY และ +0.4% QoQ)

- ARPU ไตรมาส 4/2567 น่าจะอยู่ที่ 529 บาท เพิ่มขึ้น 7.1% YoY และ 1% QoQ

- รายได้จากอินเตอร์เน็ตบ้านไตรมาส 4/2567 อยู่ที่ 6.4 พันลบ. (+6.3% YoY และ +1.3% QoQ)

- คาดว่ารายได้ปกติไตรมาส 4/2567 จะเติบโต 3.7% YoY และ 1.5% QoQ เป็น 4.21 หมื่นลบ.

- EBITDA ไตรมาส 4/2567 จะขยายตัว 12.5% YoY และ 1.4% QoQ เป็น 2.53 หมื่นลบ.

- EBITDA margin ไตรมาส 4/2567 อยู่ที่ 48.2% เทียบกับ 43% ในไตรมาส 4/2566 และ 49.1% ในไตรมาส 3/2567

- ผู้บริหารมีมุมมองเชิงบวกมากขึ้นจาก 1) ผลการดำเนินงานไตรมาส 4/2567 2) แนวโน้มการเติบโตของรายได้ปกติและ EBITDA ปี 68 (สมมติฐานของ KS ที่ +3.4%, +9.4%) และ 3) มูลค่าการผนึกกำลังที่อาจเกิดขึ้นจากการควบรวมกิจการ (สมมติฐานของ KS คาดที่ 2.07 แสนลบ.)

- แนะนำ ถือ TP 12.10 บาท จาก

1) ข่าวดีส่วนใหญ่รวมอยู่ในประมาณการของเราแล้ว

2) ตลาดพอใจมากเกินไปต่อการประหยัดต้นทุนที่อาจเกิดขึ้นจากการเปลี่ยนผ่านสู่ระบบใบอนุญาตของ กสทช. ผ่านการประมูลที่จะมีขึ้นในเร็วๆ นี้