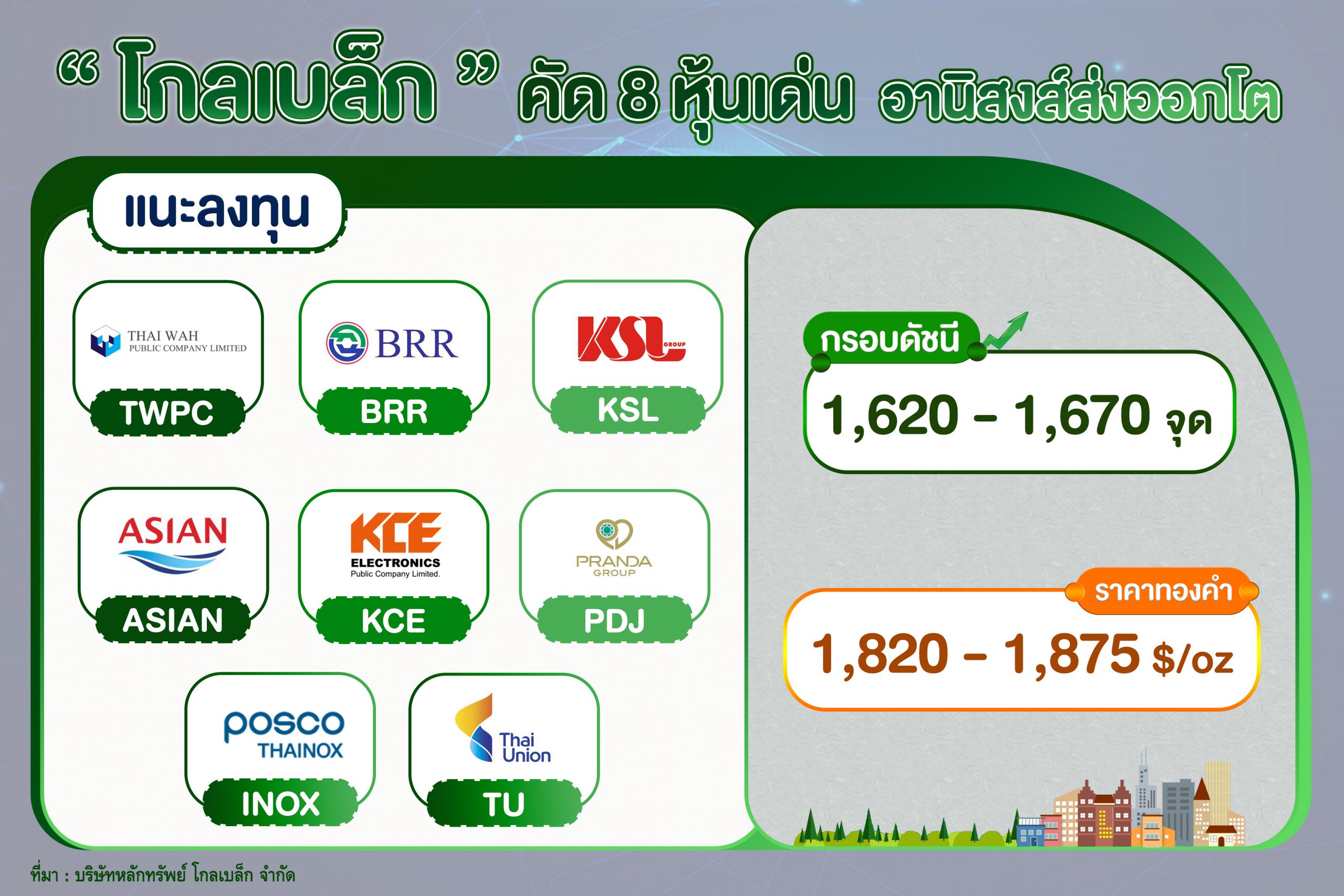

บล. โกลเบล็ก (GBS) ประเมินหุ้นไทย Sideway จากตัวเลข PCE พื้นฐานของสหรัฐพุ่ง 4.9%YoY ในเดือนเม.ย. บ่งชี้ว่าเงินเฟ้อของสหรัฐได้แตะระดับสูงสุดแล้ว ลุ้นเฟดอาจจะชะลอขึ้นอัตราดอกเบี้ยได้ จึงให้กรอบการเคลื่อนไหวของดัชนี 1,620-1,670 จุด พร้อมแนะกลยุทธ์ลงทุนหุ้นที่ได้ประโยชน์ตัวเลขส่งออกพุ่งแรง ได้แก่ TWPC-BRR-KSL-ASIAN-TU-KCE-PDJ-INOX

นางสาววิลาสินี บุญมาสูงทรง ผู้อำนวยการฝ่ายวิจัย บริษัทหลักทรัพย์ โกลเบล็ก จำกัด หรือ GBS ประเมินทิศทางตลาดหุ้นไทยสัปดาห์นี้มีโอกาสแกว่งตัวผันผวนในลักษณะ Sideway โดยมีแรงหนุนจากตัวเลข PCE พื้นฐานของสหรัฐซึ่งไม่นับรวมหมวดอาหารและพลังงาน และเป็นมาตรวัดอัตราเงินเฟ้อที่เฟดให้ความสำคัญ เพิ่มขึ้น 4.9%YoY ในเดือนเม.ย. สอดคล้องกับตัวเลขคาดการณ์ของนักวิเคราะห์เป็นสัญญาณบ่งชี้ว่าเงินเฟ้อของสหรัฐได้แตะระดับสูงสุดแล้ว ส่งผลให้เฟดสามารถชะลอการปรับขึ้นอัตราดอกเบี้ยได้

ขณะที่ทางกรุงปักกิ่งตัดสินใจผ่อนปรนมาตรการควบคุมการแพร่ระบาดของโรคโควิด-19 ในบางพื้นที่ เพื่อให้ประชาชนกลับมาใช้ชีวิตตามปกติได้ โดยเมืองเซี่ยงไฮ้ซึ่งเป็นศูนย์กลางการเงินของจีนประกาศเซี่ยงไฮ้ประกาศยุติมาตรการล็อกดาวน์วันที่ 1 มิ.ย.นี้และมีมาตรการฟื้นฟูเศรษฐกิจและช่วยเหลือภาคธุรกิจที่ได้รับผลกระทบจากการล็อกดาวน์เพื่อควบคุมการแพร่ระบาดของโรคโควิด-19 ประกอบกับราคาน้ำมันดิบ WTI ที่ปรับตัวขึ้นต่อเนื่องขานรับข่าวที่ว่ากลุ่มสหภาพยุโรป (EU) มีมติระงับการนำเข้าน้ำมันจากรัสเซียในสัดส่วนกว่า 2 ใน 3 เพื่อตัดท่อน้ำเลี้ยงของรัสเซียในการทำสงครามยูเครน หนุนหุ้นกลุ่มพลังงาน คาดดัชนีเคลื่อนไหวในกรอบ 1,620-1,670 จุด

ส่วนปัจจัยที่ยังคงต้องจับตาต่อเนื่อง อาทิ วันที่ 1 มิ.ย. จีนเปิดเผยดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตเดือนพ.ค.จากไฉซิน อียูเปิดเผยดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตขั้นสุดท้ายเดือนพ.ค. และอัตราว่างงานเดือนเม.ย. สหรัฐเปิดเผยดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตขั้นสุดท้ายเดือนพ.ค. ดัชนีภาคการผลิตเดือนพ.ค. ตัวเลขการเปิดรับสมัครงานและอัตราการหมุนเวียนของแรงงาน (JOLTS) เดือนเม.ย. การใช้จ่ายภาคการก่อสร้างเดือนเม.ย. รายงานสรุปภาวะเศรษฐกิจ (Beige Book) จากธนาคารกลางสหรัฐ (เฟด) (เช้าวันที่ 2 มิ.ย.) 2 มิ.ย. สหรัฐเปิดเผยตัวเลขจ้างงานภาคเอกชนเดือนพ.ค. จำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ ยอดสั่งซื้อภาคโรงงานเดือนเม.ย. สต็อกน้ำมันรายสัปดาห์ จัดการฝ่ายจัดซื้อ (PMI) ภาคบริการขั้นสุดท้ายเดือนพ.ค. และดัชนีภาคการผลิตเดือนพ.ค.

ดังนั้น แนะนำกลยุทธ์ลงทุนในหุ้นที่ได้ประโยชน์จากตัวเลขส่งออกเดือนเมษายนพุ่งแรง ได้แก่ TWPC, BRR, KSL, ASIAN, TU, KCE, PDJ และ INOX

ส่วนทิศทางการลงทุนในทองคำ นายณัฐวุฒิ วงศ์เยาวรักษ์ ผู้อำนวยการฝ่ายวิจัย บล. โกลเบล็ก กล่าวว่า แนวโน้มราคาทองคำในสัปดาห์นี้ยังคงต้องจับตาคำแถลงของเจมส์ บูลลาร์ด ประธานเฟดสาขาเซนต์หลุยส์ ว่าจะสนับสนุนการขึ้นดอกเบี้ยนโยบายเพิ่มเติมหรือไม่ หากสังเกตจากแนวโน้มเงินเฟ้อของสหรัฐในเดือนพฤษภาคมอาจยังทรงตัวระดับสูงเหนือ 8% เนื่องจากล่าสุดราคาน้ำมันดิบทรงตัวระดับ 117เหรียญต่อบาร์เรล ใกล้เคียงกับเดือนมีนาคม ซึ่งสูงกว่าเดือนเมษายนที่แกว่งตัวบริเวณ 105 เหรียญต่อบาร์เรล อีกทั้งยังต้องจับตาประกาศตัวเลขภาคแรงงานอย่างการจ้างงานนอกภาคเกษตรและอัตราการว่างงาน จะปรับตัวลงหรือไม่เมื่อเงินเฟ้อยังมีแนวโน้มทรงตัวระดับสูงต่อไป

ดังนั้นฝ่ายวิจัยประเมินว่าตลาดได้รับรู้ข่าวเฟดไปแล้ว เมื่อตลาดมีความผ่อนคลายมากขึ้นจะยังเป็นแรงหนุนให้ราคาทองคำยังแกว่งตัวในกรอบ 1,820-1,875$/oz หากระหว่างสัปดาห์ราคาทองคำไม่ย่อตัวหลุด 1,820$/oz ทยอยเข้าซื้อสะสม