บล.เอเซีย พลัส:

TPIPL แนวโน้มกำไร 4Q66 ชะลอตัว แต่ยังอยู่ในฐานสูง

คาดกำไร 4Q66 ที่ 764 ล้านบาท แม้ลดลง 38%QoQ แต่ยังถือเป็นฐานกำไรที่สูงกว่าอดีต ปัจจัยหนุนจากปริมาณผลิตไฟฟ้าของ TPIPP ที่เพิ่มขึ้นและอัตรากำไรธุรกิจซีเมนต์ที่ดีขึ้น หลังต้นทุนพลังงานลดลง แต่มีปัจจัยถ่วงจากธุรกิจปิโตรเคมีที่มีราคาขายและ Spread ลดลง และมี FX Loss แตกต่างจากไตรมาสก่อนที่มี FX Gain

แม้กำไรได้ผ่านจุดสูงสุดไปแล้วตั้งแต่ปี 2565 โดยกำไรปี 2567-2568 จะลดลงตาม Spread ผลิตภัณฑ์ปิโตรเคมีและเงินสนับสนุนค่า Adder โรงไฟฟ้าที่หมดลง แต่ราคาหุ้นปัจจุบันที่มี Valuation ต่ำมาก วัดจากค่า PER และ PBV พร้อมให้ผลตอบแทนจากเงินปันผลในระดับที่น่าจูงใจมากกว่า 4% ต่อปี แนะนำ Neutral ประเมินราคาเหมาะสมปี 2567 อิง PER 11 เท่า ได้ที่ 1.90 บาท

คาด 4Q66 กำไรสุทธิ 764 ล้านบาท ลดลง 38%QoQ

ภาพรวมธุรกิจในงวด 4Q66 มีทั้งส่วนที่ดีขึ้นและแย่ลงเมื่อเทียบกับงวด 3Q66 ส่วนที่ดีขึ้นชัดเจนคือธุรกิจไฟฟ้า และธุรกิจซีเมนต์-ผลิตภัณฑ์ก่อสร้าง โดยธุรกิจไฟฟ้าได้แรงหนุนจากปริมาณการผลิตไฟฟ้าของบริษัทลูกคือ TPIPP ที่เพิ่มขึ้นอย่างมีนัยสำคัญ จากการที่โรงไฟฟ้า TG#7 (กำลังการผลิต 70 MW) และโรงไฟฟ้า TG#8 (กำลังการผลิต 150 MW) ผลิตไฟฟ้าได้มากขึ้นหลังการปิดปรับปรุงเครื่องจักรเพื่อเปลี่ยนชนิดเชื้อเพลิงจากถ่านหินมาเป็นเชื้อเพลิงขยะ คาดไตรมาสนี้ TPIPP จะมีปริมาณการผลิตไฟฟ้าราว 570 ล้านหน่วย เพิ่มขึ้น 27%QoQ แม้ว่าค่าไฟฟ้าเฉลี่ยในงวด 4Q66 จะลดลงจาก 3Q66 ประมาณ 0.70 บาท/หน่วย ตามค่า Ft ที่ลดลง แต่ต้นทุนเชื้อเพลิงขยะที่ต่ำกว่าถ่านหินมาก อีกทั้งปริมาณการผลิตไฟฟ้าที่เพิ่มขึ้น ช่วยให้ TPIPP มี EBITDA เติบโตราว 2-5%QoQ สำหรับธุรกิจซีเมนต์-วัสดุก่อสร้าง ได้ประโยชน์จากต้นทุนพลังงานที่ลดลงมากทั้งราคาถ่านหินและค่าไฟฟ้า โดยที่ TPIPL พยายามรักษาราคาขายปูนซีเมนต์เอาไว้ให้นานที่สุด และสามารถปรับราคาสินค้าในบางกลุ่มขึ้นได้ เช่น ปูนสำเร็จรูป หรือปูนมอร์ตาร์ คาดจะมี EBITDA เติบโตราว 10%QoQ

ธุรกิจที่แย่ลงกว่าไตรมาสก่อนคือธุรกิจปิโตรเคมีที่มีราคาผลิตภัณฑ์ EVA ปรับตัวลดลงต่อเนื่อง สาเหตุเกิดจากความต้องการใช้ EVA ที่ปรับตัวลงตามเศรษฐกิจ โดยเฉพาะในประเทศจีนซึ่งเป็นผู้นำเข้า EVA รายใหญ่ ส่งผลต่อเนื่องไปถึง Spread EVA-Ethylene ไตรมาสนี้ ที่ลดลงเหลือเพียง 500-600 USD/ton เทียบกับช่วง 4Q65 และ 3Q66 ที่เคยมี Spread อยู่ที่ 1,300 USD/ton และ 900 USD/ton ตามลำดับ รวมไปถึงผลขาดทุนจากอัตราแลกเปลี่ยนของ TPIPL ที่น่าจะเกิดขึ้นราว 100-150 ล้านบาท จากการที่เงินบาทพลิกกลับมาแข็งค่าขึ้นในช่วงปลายปี ทำให้เงินฝากสกุลดอลลาร์มีมูลค่าลดลงเมื่อแปลงค่าเป็นเงินบาท แตกต่างจากงวด 3Q66 ที่ TPIPL มีกำไรจากอัตราแลกเปลี่ยนสูงถึง 203 ล้านบาท นอกจากนี้ ค่าใช้จ่ายในการขายและบริหารที่เพิ่มขึ้นในช่วงปลายปีจากการตั้งผลประโยชน์พนักงาน ฝ่ายวิจัยจึงประเมินกำไรสุทธิงวด 4Q66 ไว้ที่ 764 ล้านบาท ลดลง 38%QoQ แต่เพิ่มขึ้น 2%YoY ตามผลประกอบการธุรกิจซีเมนต์และไฟฟ้าที่ดีขึ้นมากเมื่อเทียบกับช่วงเดียวกันของปีก่อน

มุมมองปี 2567 ยังไม่เปลี่ยน ทุกอย่างจะดีขึ้นช่วงครึ่งปีหลัง

ฝ่ายวิจัยยังคงมีมุมมองเกี่ยวกับ TPIPL ไม่เปลี่ยนแปลงไปจากเดิม โดยคาดปี 2567 TPIPL จะมีกำไรลดลงประมาณ 15%YoY อยู่ที่ 3,266 ล้านบาท แรงกดดันหลักในช่วงครึ่งปีแรกมาจากธุรกิจปิโตรเคมีที่ Spread ของผลิตภัณฑ์ EVA ยังทรงตัวในระดับต่ำตามภาคการผลิตของประเทศจีนที่คาดว่าจะเห็นการฟื้นตัวแบบค่อยเป็นค่อยไปในช่วงครึ่งปีหลัง ขณะที่ธุรกิจซีเมนต์-ผลิตภัณฑ์ก่อสร้าง ในช่วงครึ่งปีแรกยังขาดแรงกระตุ้นจากโครงการลงทุนภาครัฐที่มีปัญหาการจัดทำงบประมาณแผ่นดินล่าช้า โดยคาดงบประมาณแผ่นดินปี 2567 จะเริ่มเบิกจ่ายในเดือน พ.ค 67 เป็นต้นไป ปัจจัยที่พอจะสนับสนุนผลประกอบการในปี 2567 ได้บ้าง จะมาจากต้นทุนถ่านหินที่น่าจะทรงตัวหรือลดลงเล็กน้อยเทียบกับปี 2566 สะท้อนภาวะ Demand-Supply ที่แท้จริง ส่วนธุรกิจโรงไฟฟ้าภายใต้ TPIPP จะมีปริมาณการผลิตไฟฟ้าที่เพิ่มขึ้น 10-15%YoY หลังการปรับปรุงเครื่องจักรครั้งใหญ่ในปีที่ผ่านมา ทำให้ Plant Performance ของโรงไฟฟ้าต่างๆดีขึ้น

ความน่าสนใจอยู่ที่ราคาหุ้น แนะนำ Neutral

แม้ TPIPL จะขาดความน่าสนใจในมุมของผลประกอบการที่ได้ผ่านจุดสูงสุดไปแล้วตั้งแต่ปี 2565 และฝ่ายวิจัยเชื่อว่า TPIPL จะยังไม่สามารถกลับไปทำกำไร New High ได้ในช่วงหลายปีข้างหน้า เหตุผลสำคัญมาจากเงินสนับสนุนค่า Adder โรงไฟฟ้าที่ทยอยหมดลง โดยปี 2568 โรงไฟฟ้า SPP กำลังการผลิต 90 MW จะไม่ได้รับเงิน Adder 3.50 บาท/หน่วย ตั้งแต่เดือน เม.ย 68 แต่แผนงานต่างๆที่ TPIPL ดำเนินการมาอย่างต่อเนื่อง โดยเฉพาะเรื่องการลดต้นทุนจากโครงการเปลี่ยนเชื้อเพลิงถ่านหินเป็นเชื้อเพลิงขยะ ทั้งที่โรงงานปูนซีเมนต์ และ Boiler ของ TPIPP ที่จะเห็นผลในปีนี้ การแสวงหาโอกาสลงทุนเพิ่มเติมของ TPIPP สำหรับโรงไฟฟ้าขยะ ทำให้ฐานกำไรโดยรวมของ TPIPL น่าจะรักษาอยู่ได้ที่ระดับประมาณ 3 พันล้านบาทต่อปี ซึ่งสูงกว่าฐานกำไรในอดีตที่ TPIPL เคยมีกำไรอยู่ที่ประมาณ 1.5 พันล้านบาท/ปี ในขณะที่ราคาหุ้นปัจจุบันมี Valuation ต่ำมาก วัดจากค่า PER ที่ 8.17 เท่า และ PBV ที่ 0.46 เท่า ฝ่ายวิจัยประเมินราคาเหมาะสมอิง PER 11 เท่า จะให้ราคาเหมาะสม 1.90 บาท มี Upside 34.58% และมีผลตอบแทนจากเงินปันผลอีก 4.26% ต่อปี ถือเป็นผลตอบแทนโดยรวมที่น่าสนใจ จึงให้น้ำหนัก

การลงทุน Neutral

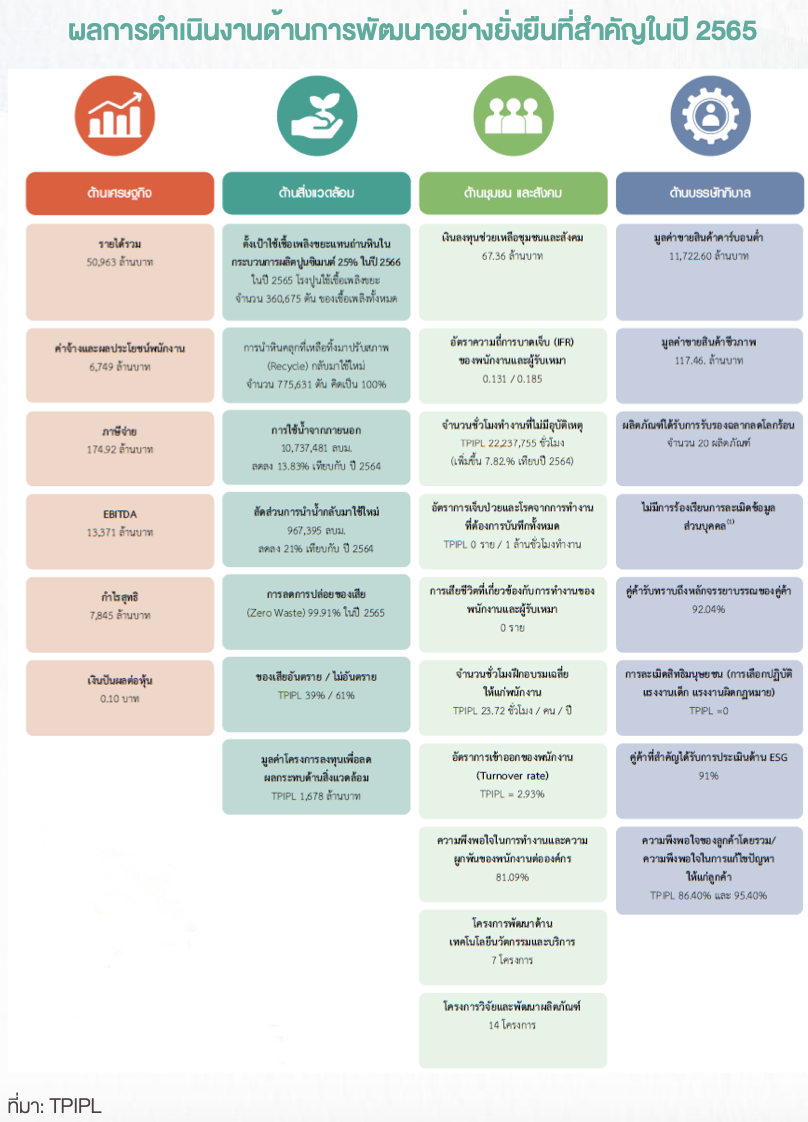

การดำเนินการด้าน ESG ของ TPIPL

กรอบนโยบายและการบริหารจัดการความยั่งยืนของ TPIPL

มิติด้านเศรษฐกิจ : มุ่งเน้นการนำเทคโนโลยีและนวัตกรรมมาใช้ในกระบวนการผลิตสินค้าและบริการที่มีคุณภาพ การบริหารจัดการที่มีประสิทธิภาพในทุกขั้นตอน

มิติด้านสิ่งแวดล้อม : มุ่งพัฒนาสู่สังคมคาร์บอนต่ำ โดยตั้งเป้าหมาย NET ZERO GHG EMISSION ผ่าน BCG MODEL ให้ความสำคัญกับการใช้พลังงานสะอาด ลดการใช้เชื้อเพลิงฟอสซิล ส่งเสริมเกษตรอินทรีย์และการใช้เทคโนโลยีชีวภาพ

มิติด้านสังคม : ดำเนินธุรกิจด้วยความรับผิดชอบ ให้ความสำคัญกับผู้มีส่วนได้เสียทุกกลุ่มอย่างสมดุล สร้างผลตอบแทนที่ดีให้กับผู้ถือหุ้น อาชีวอนามัยและความปลอดภัยและสร้างสภาพแวดล้อมที่ดีในการทำงาน

มิติด้านธรรมาภิบาล : ยึดหลักความถูกต้องและสอดคล้องกับกฏหมายและกฏระเบียบที่เกี่ยวข้อง ภายใต้จรรยาบรรณธุรกิจ จริยธรรมธุรกิจ เปิดเผยข้อมูลและผลการดำเนินงานอย่างโปร่งใส